Телереклама Приволжья: сегодня и завтра

В статье рассматривались рекламодатели, проявившие рекламную активность в семи приволжских городах: Ижевске, Казани, Нижнем Новгороде, Перми, Самаре, Саратове, Уфе

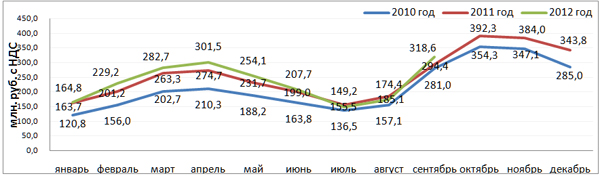

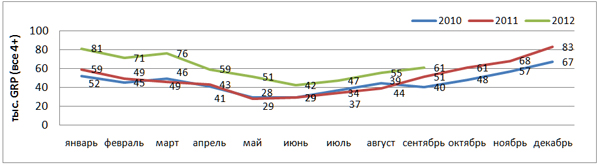

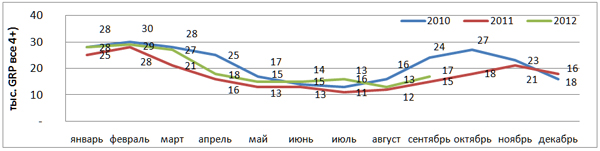

Телереклама Приволжья из года в год показывает пусть не большой, но уверенный рост. Ее объем в 1-3 кв. 2012 г. составил 2.08 млрд. руб., что на 6% больше показателей 2011 г. Ежемесячные показатели увеличиваются в среднем на 5%, исключением в этом году стали июль и август, недобравшие 5% до показателей предыдущего периода, но это не оказало существенного влияния на итоговую картину (рис.1). Объем инвентаря также показывает весьма скромный рост +6% по сравнению с аналогичным периодом и составляет 1748 тыс. GRP.

Рис. 1 Динамика бюджетов рекламодателей Приволжского федерального округа

(млн. руб.)

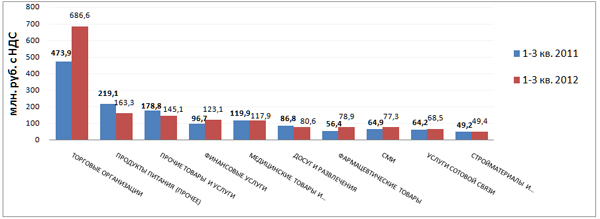

54% (850 млн. руб.) телерекламных бюджетов составили две ведущие категории: «Торговые организации» и «Продукты питания»; их доля составила 43% и 11% соответственно (рис.2).

Рис.2. Динамика обьемов бюджетов товарных категорий в Приволжском

федеральном округе (млн.руб.) Источник: АЦВИ

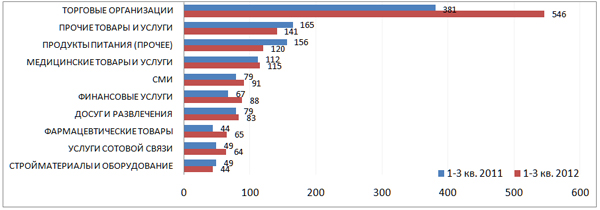

Распределение инвентаря по товарным категориям в 1-3 кв. 2012 г. претерпело небольшие изменения по сравнению с аналогичным периодом 2011 г. (рис.3).TOP-10, как и в прошлом году, возглавили рекламодатели товарной категории «Торговые организации», увеличившие свое присутствие на рынке, нарастив объем инвентаря на 43%, а бюджета на 45% по сравнению с показателями предыдущего периода. Столь существенный рост обусловлен увеличением количества рекламодателей на 47%, хотя большую часть составили локальные рекламодатели с небольшими бюджетами, им удалось существенно повлиять на расстановку сил. Также прирост был обеспечен и за счет равномерного наращивания рекламных бюджетов крупными рекламодателями (X5 Retail Group, Центр (Корпорация), IKEA, ТАНДЕР, MEGA). В то время как одни увеличивают бюджеты, другие их сокращают. Так, рекламодатели категории «Прочие товары и услуги» уменьшили объемы инвентаря на 15%, а бюджета на 19%, но это не помешало им сохранить за собой почетное второе место. Первую тройку замыкают «Продукты питания», показавшие отрицательную динамику к предыдущему периоду по бюджету, инвентарю и количеству рекламодателей в среднем на 25%. Отдельно следует отметить всплеск активности «Фармацевтических товаров» - +48% (данный прирост объясняется возвращением крупных московских рекламодателей, которые не проявляли активности в 2011 г.). Остальные категории показали рост от 3% до 31% к предыдущему периоду, исключением стали «стройматериалы и оборудование», не добравшие 10% до показателей 2011 г.

Рис.3. Динамика инвентаря товарных категорий в Приволжском федеральном

округе (тыс. GRP, все 4+). Источник:

АЦВИ

Немного о сезонной динамике товарных категорий. Практически каждой из них свойственны сезонные колебания, исключение составили категории без ярко выраженной сезонности: «Прочие товары и услуги», «Услуги сотовой связи» и «СМИ». Пик активности рекламодателей «Торговых организаций» приходится на первый и четвертый квартал, а снижение - на второй (рис.4). Чего нельзя сказать о «Продуктах питания», которой свойственно, наоборот, снижение в первом и третьем квартале и рост во втором.

Рис.4 Динамика инвентаря товарной категории «торговые организации» в

Приволжском федеральном округе.

Повышение активности рекламодателей двух категорий: «медицинские товары и услуги» и «фармацевтические товары» приходятся на первый, начало второго квартала и осенние месяцы (рис.5). В этот период времени на рынке увеличивается присутствие рекламодателей иммуностимулирующих и противопростудных препаратов.

Рис.5 Динамика инвентаря товарных категорий «медицинские товары и

услуги»и «фармацевтические товары» в Приволжском федеральном

округе.

Вернемся к динамике рекламодателей в товарных категориях. Их общее количество в TOP-10 товарных категорий в исследуемый период увеличилось на 11%. Основная доля «новых» рекламодателей пришлась на две категории: «Торговые организации» и «Фармацевтические товары». Соотношение долей бюджетов московских и локальных рекламодателей практически не изменилось, составив 41.97% и 671 тыс.GRP к 58.03% и 1077 тыс. GRP.

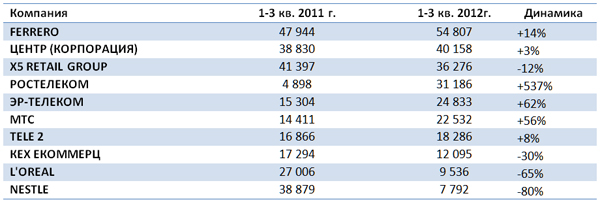

В TOP-10 крупнейших рекламодателей произошли изменения. Первую строчку, как и в прошлом году, занимает FERRERO, увеличившая объем инвентаря на 14%. ЦЕНТР (КОРПОРАЦИЯ) увеличила объем инвентаря всего на 3% и обогнала лидера прошлого года X5 RETAIL GROUP, который существенно – на 12% - сократил свои объемы. РОСТЕЛЕКОМ перешел от поддерживающей к агрессивной рекламной кампании, увеличив инвентарь на 537%. Самыми крупными падениями стали - 65% у L'OREAL и - 80% у NESTLE (таблица 1).

Таблица 1. Динамика инвентаря рекламодателей Приволжского федерального округа (GRP все 4+).

Источник: АЦВИ

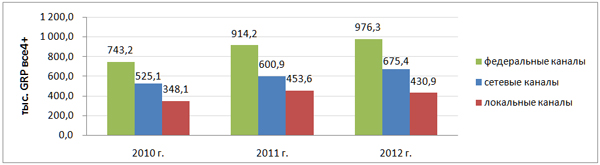

Практически половина (47%) бюджетов рекламодателей, будь то московских или локальных, приходится на федеральные телеканалы (рис.6). Несмотря на столь внушительную долю, темпы роста этих каналов снижаются, если в 2011 к 2010 г. они составили 23%, то в 2012 к 2011 г. всего лишь 7%.

Рис.6 Динамика объемов бюджетов телеканалов Приволжского федерального

округа в 1-3 квартале. Источник: АЦВИ

В первую десятку каналов, привлекших наибольшую долю бюджетов рекламодателей, вошли не только федеральные и сетевые, но и три локальных канала. Несмотря на небольшой объем инвентаря и бюджета этих каналов, им удается сохранять за собой долю в 20% от всего «рекламного пирога» округа.

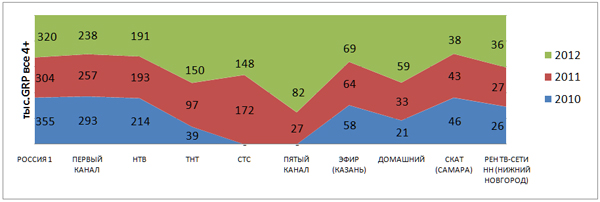

Распределение бюджетов рекламодателей по каналам с каждым годом меняется. Совсем недавно (в 2010 г.) основная доля инвентаря приходилась на три крупнейших федеральных канала (Первый канал, Россия 1 и НТВ), начиная же с 2011 г. объем реализуемого инвентаря на сетевых и локальных каналах начинает плавно увеличиваться (рис.7).

Рис.7 Динамика распределения инвентаря рекламодателей по телеканалам

Приволжского федерального округа в 1-3 квартале. Источник: АЦВИ

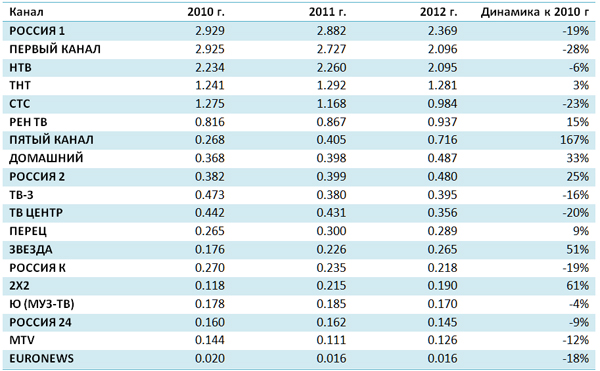

Во-первых, это объясняется тем, что рекламодатели начинают постепенно менять подход к выбору медиа: старым «проверенным» каналам предпочитают сетевые, с более узкой целевой аудиторией. Второй причиной послужило снижение доли аудитории трех ведущих федеральных каналов: с 2010 года доля «Первого канала» снизилась на 28%, Россия 1 – на 19% и НТВ- на 6%, тогда как другие каналы - ТНТ, «Домашний», «Пятый канал» и РЕН-ТВ показывают рост (таблица 2).

Таблица 2. Динамика долей телеканалов, вещающих в Приволжском федеральном округе.

Источник: TNS (Cities 2010, Cities 2011, Cities 2012, все 4+,

период 01.01.2010-31.09.2012).

В последнее время мы наблюдаем тенденцию «перетекания» аудитории с федеральных на сетевые каналы. Вслед за ней приходят рекламодатели, готовые ее покупать. Уже сейчас они увеличивают свое присутствие на сетевых каналах. Та картина, которую мы видим сегодня, отнюдь не предел возможностей для сетевиков, и с каждым днем их шансы возрастают. Дополнительным толчком стало 22 ноября 2012 г., день окончания сбора заявок на участие в конкурсе для вхождения во второй мультиплекс. 19 каналов изъявили желание быть в числе 10 победителей, которые перейдут на цифровое вещание. Кто победит станет известно совсем скоро (утвержденный список каналов должны опубликовать в декабре 2012 года), но, к сожалению, вся страна сможет их увидеть не раньше 2015 года (заявленые сроки окончания программы «Развития телерадиовещания в Российской Федерации на 2009–2015 годы»). Но одного технического охвата не достаточно для удержания и дальнейшего накопления аудитории. Смогут ли каналы сохранить набранные темпы и отвоевать больший кусок «рекламного пирога»? Нельзя однозначно ответить, ведь и федеральные каналы не будут «сидеть сложа руки», а значит каналы ожидает ожесточенная борьба за зрителя, а нам остается только ждать и наблюдать, кто одержит победу за желаемого рекламодателя.