Рынок лекарственных препаратов: товарный и рекламный аспекты

В России, как и во всем мире, рынок лекарственных средств объемен и многообразен, с большим количеством участников и торговых наименований. На российском рынке реализуется продукция примерно тысячи фирм-производителей

Более того, совокупный рынок лекарственных средств гораздо шире, чем те его субрынки, для которых характерна рекламная активность. Поэтому необходимо уточнить, участники каких субрынков не будут рассматриваться. Не имеет смысла рассматривать госпитальный рынок, поскольку на нем используются совершенно другие инструменты продвижения медикаментов. Кроме того, не рассматривается оборот биологически активных добавок. Однако с 2009 года в нашем анализе коммерческого розничного сектора российского фармацевтического рынка учитываются показатели по гомеопатическим лекарственным препаратам.

Рис. 1

Рис. 2

Источник: АЦВИ

Объем коммерческого рынка в стоимостном выражении за сравнимые периоды (до 2009 года, когда в сектор была включена гомеопатия) в среднем увеличивался на 20% ежегодно. В натуральном выражении средний прирост за 2004-2008 гг. практически равен нулю.

Рис. 3

Источник: АЦВИ

Очевидно, что лекарственные средства востребованы и средняя цена растет относительно быстро. Однако 2010 год был ознаменован тем, что внедрение государственного механизма регулирования цен на жизненно необходимые и важные лекарственные препараты (ЖНВЛП) отражается на всем коммерческом рынке, а именно: снижение цен на многие препараты, не входящие в перечень ЖНВЛП с целью поддержания их конкурентоспособности, а также - повышение цен с целью компенсации потерь прибыли от снижения цен на ЖНВЛП.

На рынке лекарственных средств очень часто происходят слияния и поглощения, прослеживается тенденция к укрупнению компаний. Основные причины таких объединений – сверхжесткая конкуренция на рынке и очень большие затраты на разработку новых медикаментов. Очевидно, что далеко не все компании-производители являются активными рекламодателями и могут быть интересны с точки зрения объемов рекламных бюджетов. Тем не менее, ТОП по объемам розничных продаж и ТОП по рекламным затратам в целом совпадает. Поэтому показалось оптимальным выбрать для анализа 40 компаний-рекламодателей лекарственных средств. Суммарная рыночная доля этих компаний составляет за последние пять лет в среднем 64%.

На лидирующих позициях в данном списке следующие компании: Novartis-Sandoz, Sanofi-Aventis, Фармстандарт, Berlin-Chemie Menarini Group, Bayer, Nycomed, Gedeon Richter, Teva, Стада-Нижфарм, входящие в ТОП-10, а также другие крупные локальные и иностранные фармпроизводители.

Что касается соотношения продаж препаратов локального и иностранного производства, по итогам 2010 г. оно изменилось незначительно. По мнению экспертов рынка, доля импортных лекарственных средств в стоимостном выражении составляет порядка 75%, а в натуральном — 35%. Тем не менее, доля российской продукции второй год подряд демонстрирует относительный рост.

За последние несколько лет иностранные компании активно организуют совместные предприятия и занимаются строительством собственных заводов в России. Аналитики утверждают, что фармацевтические рынки в развитых странах насыщены, а экономический рост позволяет правительствам развивающихся государств быстрее увеличивать расходы на социальные нужды, в частности, на здравоохранение. Поэтому российский рынок является особенно интересным для иностранцев. Более того, важное значение имеет развитие импортозамещения. Эта стратегия прописана в федеральной программе «Фарма—2020», которая предусматривает выделение из федерального бюджета на развитие российских фармпроизводителей беспрецедентных сумм, декларирует рост доли продукции отечественного производства на внутреннем рынке к 2020 г. до 50%. По предварительным данным, вскоре «локальным» будет признан продукт, для создания которого используются технологически значимые компоненты, произведенные в РФ. В соответствии с принятым в 2010 г. «Законом об обращении лекарственных средств», государственную регистрацию импортное лекарство может получить, только если пройдет клинические исследования, вторая и третья фаза которых должны проводиться на территории РФ. Следовательно, хорошим способом избежать преимущества российских препаратов для иностранных фармпроизводителей остается создание производственных мощностей на территории России.

В Европе в отношении практики продвижения фармацевтические компании делают большой упор на медицину и науку. В России – на маркетинговую активность и продвижение препаратов. Влияние государства на развитие фармацевтического рынка проявляется, естественно, и посредством законодательства в области рекламы лекарственных средств. В российском законодательстве реклама лекарственных средств регулируется двумя актами: общим федеральным законом «О рекламе» и специальной статьей 44 федерального закона «О лекарственных средствах». Ограничения рекламы лекарственных средств не носят строго запретительный характер, а относятся в основном к содержательной части рекламы. Тем не менее, существующие органичения не позволяют многим компаниям активно тратиться на прямую рекламу своей продукции, к примеру, Servier-Egis, производящей в основном рецептурные препараты.

Средние темпы прироста суммарных рекламных бюджетов по всем медиа в 2004-2007 гг. составляли порядка 34%. При этом стоит заметить, что вне поля нашего исследования остается рынок BTL, где активность производителей медикаментов традиционно высока. Можно предположить, что замедление темпов прироста бюджетов ATL в 2008 году связано с перераспределением бюджетов в пользу BTL.

Рис. 4

Источник: АЦВИ

Кризис, начавшийся в конце 2008 года, усилил рекламную активность фармацевтических компаний. По итогам 2009 года доля лекарственных средств в суммарных рекламных бюджетах по всем медиа, как и в рекламных бюджетах телевизионной рекламы, существенно увеличилась.

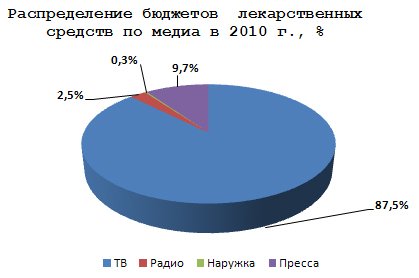

Главным медиа для фармацевтических производителей остается телевидение. В 2004-2007 гг. компании перераспределяли свои бюджеты в другие медиа, в основном, в прессу. Однако в среднем доля ТВ в общих рекламных бюджетах по всем медиа за период 2003-2010 гг. составляла порядка 80%. С 2008 г. ТВ снова тотально преобладает в приоритетах производителей лекаственных средств. По итогам 2010 года доля затрат на телевизионную рекламу в суммарных рекламных затратах по категории составила 87%.

Рис. 5

Источник: АЦВИ

В отношении объемов рекламных затрат отдельных фармацевтических производителей можно отметить, что четких тенденций не обнаруживается. Самым активным рекламодателем на протяжении последних четырех лет остается один из лидеров рынка – Novartis-Sandoz. Этот рекламодатель сменил предыдущего фармлидера по рекламным затратам 2003-2006 гг. - Berlin-Chemie Menarini Group. Среди ТОП-5 крупнейших рекламодателей данной категории в 2004-2010 гг. – российский производитель «Фармстандарт», а в 2008-2010 гг. – Bayer. Также в ТОП-10 активных рекламодателей 2008-2010 гг. входили Sanofi-Aventis, Reckitt Benckiser, GlaxoSmithKline, Johnson & Johnson, Nycomed. Интересно то, что из тех рекламодателей, которые размещали рекламу своей продукции на телевидении, практически никто не отказался от этого медиа. Более того, доля затрат на телерекламу в затратах на рекламу по всем медиа у большинства активных рекламодателей возросла.

В целом производители фармацевтической продукции постоянно уделяют большое внимание рекламному продвижению своей продукции. Учитывая финансовые масштабы бизнеса фармкомпаний, логично предположить, что никакие факторы, кроме прямого законодательного запрета, не смогут заставить производителей фармацевтических препаратов отказаться от прямой рекламы своей продукции. Тем более что Россия – очень перспективный рынок.