Фарма лидирует на ТВ и завоевывает digital

Российская Ассоциация Фармацевтического Маркетинга при поддержке Aaron Lloyd и Dentsu Aegis Network Russia провела бизнес-завтрак, на котором поделилась итогами первого полугодия по аптечным продажам и медийным затратам фармацевтического рынка, а также рассказала об эффективных инструментах продвижения фармпродуктов

По словам Дмитрия Орченко, заместителя генерального директора Dentsu Aegis Network Russia, российский рекламный рынок за последние годы вошел в ТОП-10 мировых рекламных рынков. Однако в первой половине 2015 года рынок сократился на 14%. На этом фоне практически половину бюджета (47%) рекламодатели инвестируют в телевидение, 25% – в интернет, еще четверть расходуется равномерно между наружной рекламой, прессой и радио.

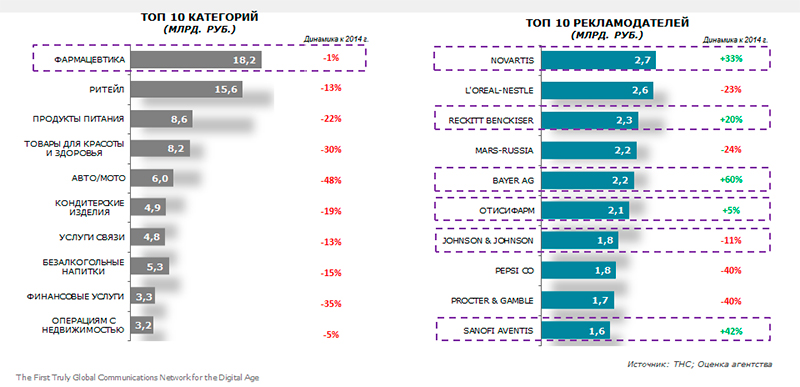

Топ категорий и рекламодателей в первом полугодии 2015 года возглавила категория «лекарства», которая занимает 20% инвестиций в ТВ-рекламу. Представители фармацевтического рынка потратили 17,2 млрд рублей на рекламу и маркетинг, в первой половине 2015 года, что всего на 1% меньше относительно аналогичного периода 2014 года.

На фоне падения рынка на 14% это весьма неплохой показатель для категории. Второе место досталось ритейлу, представители сегмента потратили 15,6 млрд рублей на маркетинговые активности, что на 13% ниже показателя 2014 года. Больше других «ужались» автопроизводители – их инвестиции в рекламу упали на 48% к 2014 году и составили 6 млрд рублей.

Среди отдельных рекламодателей выделилась компания Novartis, потратившая на рекламу в первом полугодии 2015 года 2,7 млрд рублей, что на 33% больше аналогичного периода 2014 года. В целом, все компании, в портфелях которых присутствуют фармацевтические бренды, наращивают бюджеты. Исключением стала Johnson & Johnson, бюджет которой упал на 11%, однако инвестиции компании в фарму сохранились на уровне 2014 года.

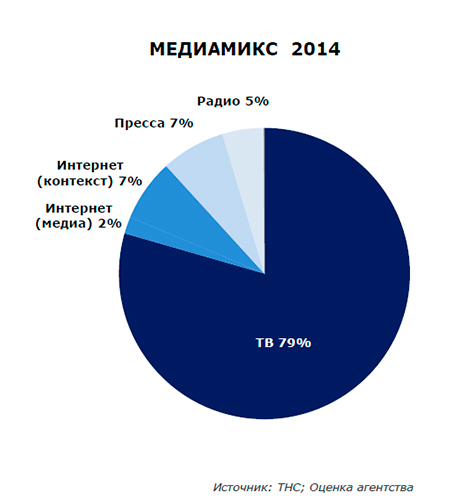

В медиамиксе фармацевтических компаний лидирует телевидение – 79%, у прессы и радио – 7% и 5% соответственно. На интернет приходится порядка 9% (7% контекстная и 2% медийная реклама).

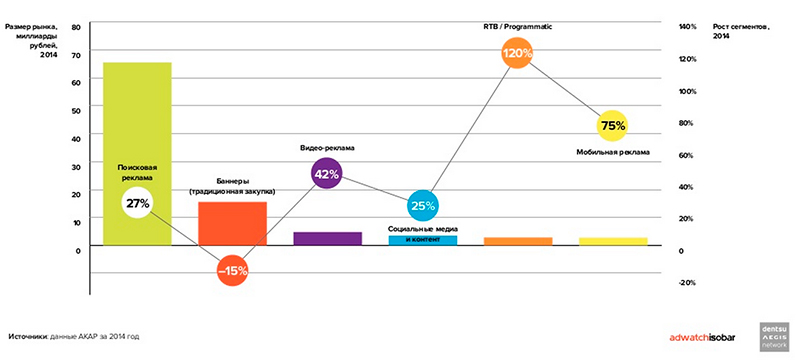

О привлекательности digital для фарминдустрии рассказала CEO Adwatch Isobar Мария Дмитриева. В 2015 году рекламодатели все больше склоняются к интернет-сегменту. Это первый год в истории рынка, когда в ТВ-сегменте падают обороты, а не только доля рынка, также сокращаются все медиа кроме интернета. Прогноз на 2015 год пока выглядит следующим образом – весь рекламный рынок сократится на 17%, при этом интернет-сегмент вырастет на 9%. Происходит это потому, что среди рекламодателей возрос запрос на измеримые эффективные медиа, что позволяет тратить деньги компании с умом.

Пока приоритетной для фармы остается поисковая реклама, баннерная (по традиционной модели закупки) и видеореклама. Последняя оптимизирует ТВ-размещения, увеличивает охват и обходится дешевле рекламодателям. Канал поисковой рекламы популярен у аптек, поэтому может лишь поддержать спрос, возникший при видеоразмещении. Еще одним, пока не столь популярным у фармакологических компаний, но самым быстро растущим каналом является мобильная реклама, позволяющая охватить новую аудиторию.

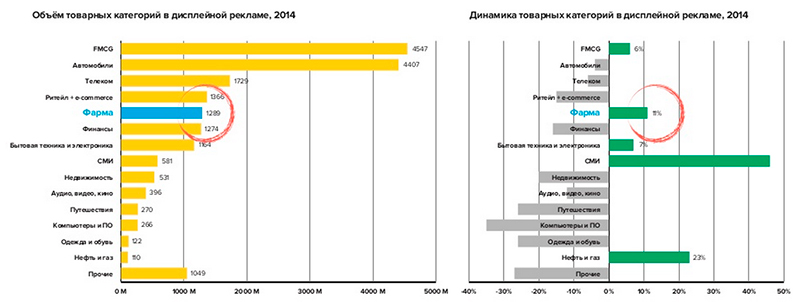

Несмотря на доминирование на ТВ, в дисплейной рекламе фармацевтический сегмент отстает по объемам от FMCG и автомобилей.

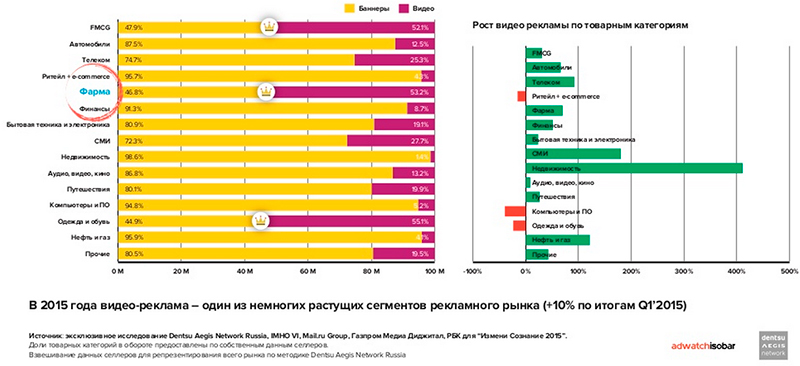

Представители категории недоинвестируют в медиа, однако, благодаря позднему старту категории в digital, фарма – пионер в использовании видеорекламы. В настоящее время видеозакупки рекламодателей превалируют над баннерной рекламой – 53,2% против 46,8%.

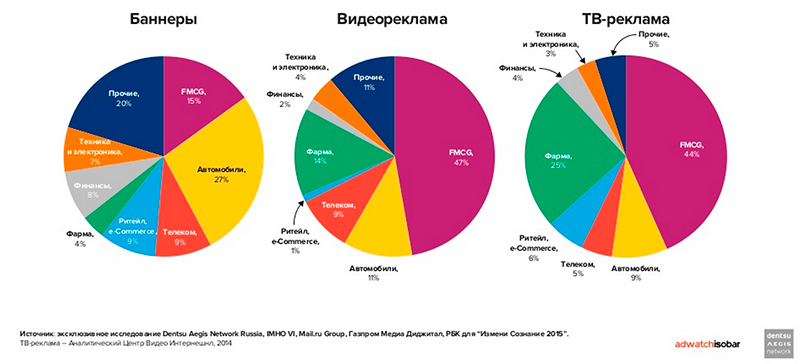

При этом рынок видеорекламы приближается к ТВ по долям бюджетов категорий рекламодателей. Если на баннерную рекламу фармацевтические компании закладывают 4% бюджета, то на видеорекламу уже 14%, а на ТВ-рекламу приходится 25%.

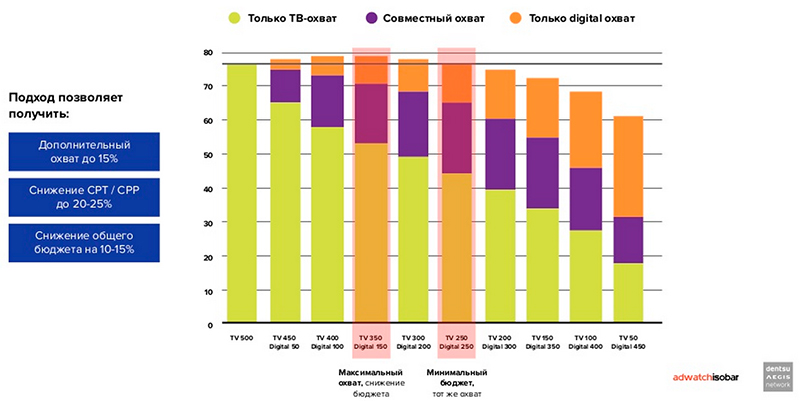

Подход к видеорекламе основан на концепции перераспределения весов, что позволяет рекламодателям получить дополнительный охват до 15%, снизить CPT/CPP до 20-25%, а также сократить сэкономить 10-15% бюджета.

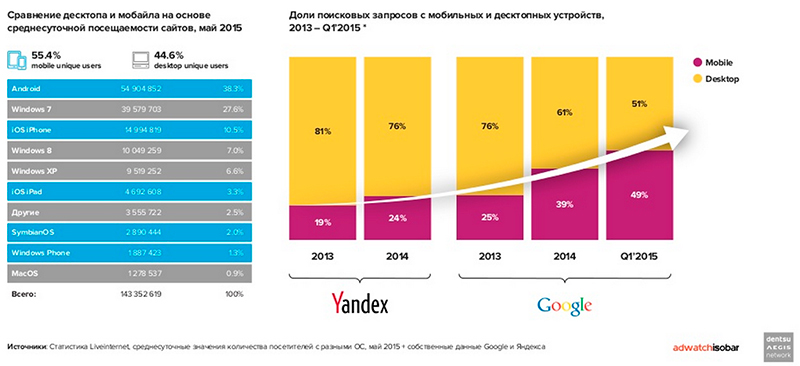

Однако десктоп больше не главный канал доступа в интернет. Впервые в 2015 году мобайл догнал его по показателям. Среднесуточная посещаемость сайтов с мобайла в мае этого года составила 55,4% уникальных пользователей. Также растет доля поисковых запросов с мобильных устройств.

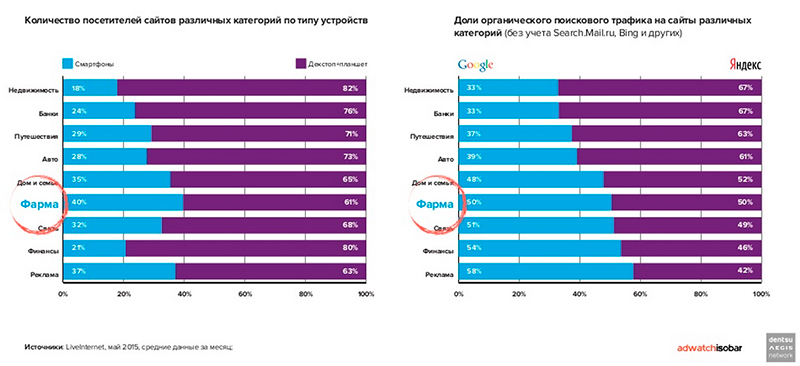

На этом фоне уже сегодня доля посетителей из мобильного канала для фармацевтической категории составляет от 40 до 50%.

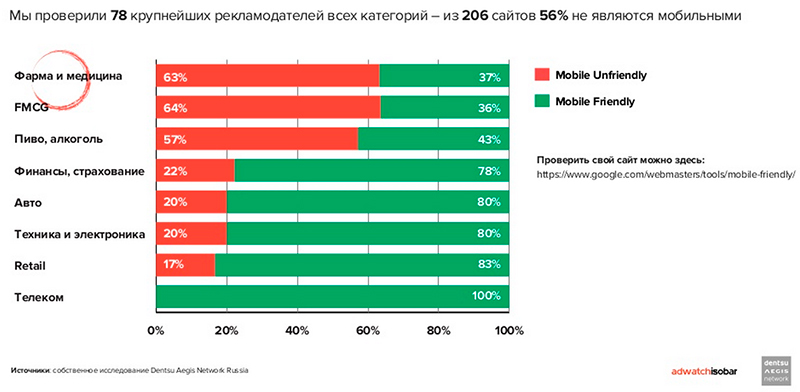

При этом сайты фармацевтических компаний оказались одними из самых неприспособленных к мобильным устройствам: из 78 крупнейших рекламодателей всех категорий (по анализу 206 сайтов) 56% не являются мобильными. В среднем, 63% мобильных сайтов рекламодателей фарм-категории считаются user unfriendly.

Между тем, мобильный рынок является рынком возможностей для рекламодателей из-за общей недоинвестированности. По официальной оценке, если в 2013 году он достигал 1,8 млрд рублей, то в 2014 году он достиг 4 млрд рублей. При этом доля digital-бюджетов 100 крупнейших рекламодателей, потраченных на мобильную рекламу, в 2014 году составила менее 5%.

Подготовлено Ксенией Никифоровой