Слияние Omnicom и Publicis: могущество или разруха?

Omnicom и Publicis объединились, чтобы попытаться закрепиться на первом месте быстро меняющейся индустрии, но сам по себе размер новой группы еще не гарантирует ей успех

Межстрановые сделки в рекламном мире могут быть болезненными авантюрами. Посмотрите, что произошло с Гаем МакКендриком – молодым руководителем лондонского агентства, которого, по сценарию сериала «Безумцы», отправили в Нью-Йорк проследить за процессом приобретения конкурирующего агентства (да, ссылаться на этот популярный телесериал сейчас обязательно в любой статье, посвященной рекламному бизнесу). Работники агентства устроили вечеринку, чтобы отметить слияние, и пьяная секретарша, решившая проехаться на газонокосилке прямо по офису, почти лишила парня ноги.

Однако 28 июля никаких несчастных случаев при совершении садовых работ зафиксировано не было, поскольку руководители двух реально существующих фирм отметили свое слияние шампанским в Париже. Морис Леви, глава французской Publicis Group, и Джон Рен, управляющий ее американского конкурента Omnicom, выпили за рождение Publicis Omnicom, которая сместила британское агентство WPP с места крупнейшего в мире рекламно-маркетингового агентства, чьи общие доходы в 2012 году составили $23 млрд, а рыночная стоимость – $35 млрд.

Чтобы усмирить опасения французов относительно господства иностранцев над одной из самых известных компаний страны, было решено, что в настоящее время объединенная группа будет владеть двумя штаб-квартирами – в Париже и Нью-Йорке, и участвовать в работе бирж обоих городов. Рен и Леви будут осуществлять совместное руководство в течение двух с половиной лет, после чего Леви станет неисполнительным председателем совета директоров, а Рен останется на руководящем посту.

Это не любовная интрижка между двумя компаниями, но условия

для взаимного притяжения между ними есть.

Publicis замечательно работает на развивающихся рынках и в сфере digital

(сайты, мобильные устройства и тому подобное) – то есть хорошо знакома с

основными источниками роста для рекламистов будущего. В ответ на это Omnicom

предлагает Publicis масштабы – из двух компаний Omnicom крупнейшая – и решение

проблемы преемственности.

Леви, которому уже исполнился 71 год, годами искал себе замену. И о слиянии он

заговорил, встретив Рена на одной из вечеринок в Нью-Йорке.

Хотя, конечно, риски есть. Некоторые крупные, конкурирующие между собой рекламодатели – такие, как Coca-Cola и Pepsi, или AT&T и Verizon – поймут, что их контракты теперь принадлежат дочерним компаниям одной группы, и, возможно, их придется убеждать сохранить с агентствами партнерские отношения. Также могут случиться трансатлантические культурные столкновения между «лягушатниками» и «янки» на уровне руководства; да и креативщики рангом пониже могут не захотеть работать на такой огромный конгломерат.

Однако величина новой группы также сулит и большие

преимущества. Леви и Рен прогнозируют, что слияние поможет им сократить расходы

на $500 млн в год, а некоторые аналитики думают, что эта сумма может быть даже

больше. Благодаря объединению отделов медиабаинга двух фирм, скупающих

рекламные пространства скопом, Publicis Omnicom сможет договориться о лучших

расценках для своих клиентов. В целом, объединенная группа будет отвечать за

20% рекламных трат по всему миру, а также приблизительно за 40% рекламных

площадей в некоторых издательских группах и рекламного времени определенных

телевизионных сетей.

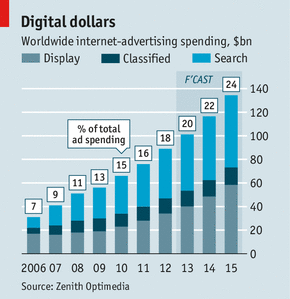

Возможно, самым важным основанием для слияния является неумолимый рост цифровой

рекламы. В прошлом году на долю интернет-рекламы приходилось $88 млрд, или

18,3% всех рекламных расходов в мире – в сравнении с цифрами за 2006 год, это

колоссальный скачок.

Рекламодателям цифровая реклама нравится, поскольку она более точно работает с

целевыми аудиториями (по определенным демографическим профилям и истории

посещения страниц), чем реклама на телевидении или на радио. Они также получают

более детальные данные о том, смотрит ли вообще хоть кто-нибудь их рекламу, за

которую они платят.

ИНТЕРНЕТ УБИВАЕТ АГЕНТСТВА

Раньше рекламные агентства чувствовали собственную

исключительность, когда клиенты просили совета о том, где именно размещать свою

рекламу. И по тем временам они скучают больше, чем по тем, когда практиковались

деловые обеды с участием трех мартини. Сейчас же появились технологические

компании, вроде Adobe, Salesforce и IBM, которые предлагают аналитические

услуги и программное обеспечение, помогающие рекламодателям достичь лучших

результатов в случае с каждой отдельной кампанией.

Крупные интернет-компании, типа Google и Facebook, могут предложить обширнейшие данные по своим колоссальным аудиториям: это заставляет многих рекламодателей договариваться с такими компаниями напрямую о покупке рекламных площадей, вместо того, чтобы по старинке обратиться в медиабаинговый отдел рекламного агентства.

Одна только Google, по данным eMarketer, контролирует в

настоящее время треть всех рекламных расходов в интернете. Также некоторые

рекламодатели предпочитают обходиться без сторонних рекламных агентств,

создавая собственные кампании и слоганы.

Одна только Google, по данным eMarketer, контролирует в

настоящее время треть всех рекламных расходов в интернете. Также некоторые

рекламодатели предпочитают обходиться без сторонних рекламных агентств,

создавая собственные кампании и слоганы.

Интернет-реклама становится умнее и быстрее. Многое в этой сфере продается и покупается автоматически через RTB. В былые дни, руководители агентств обзванивали издателей в поисках хороших цен, а затем, перед размещением рекламы, консультировали на эту тему клиентов. Сейчас же рекламодателям достаточно конкретизировать, какую аудиторию им хотелось бы «окучить», сколько они готовы за это заплатить и воспользоваться рекламными «биржами», чтобы приобрести место на сайтах, отвечающих их требованиям. Президент одной из таких бирж AppNexus Майкл Рубинштейн говорит, что это улучшило процесс приобретения рекламы так же, как появление eBay подняло на недосягаемую высоту гаражные распродажи. Это привносит в такую неопределенную индустрию прозрачное ценообразование, эффективность и четкость.

В свете этих разработок будущее рекламных агентств кажется все мрачнее и мрачнее. Omnicom и Publicis пытаются занять свое место в этой технологической революции, управляя «торговыми операциями», направленными на покупку дисплейной рекламы для своих клиентов. Однако у крупных рекламодателей, вроде Procter & Gamble, теперь есть собственные отделы торговых операций. Медийные сайты все чаще, как и Google, продают свои площади напрямую рекламодателям. В конечном итоге, согласно прогнозам главы рекламного отдела одной из американских крупных новостных компаний, уже продающей большую часть своих площадей с помощью RTB, «мы придем к тому, что агентства нам не нужны».

Правда, пока RTB является лишь небольшой частью бизнеса

интернет-рекламы – таким образом в Америке продается и покупается всего около

19% дисплейной рекламы. Но эта сфера быстро развивается и к 2017 году ее доля в

бизнесе может составить уже 29%. И это лишь вопрос времени, когда

интернет-радиостанции, владельцы наружных рекламных площадей и телесети начнут

продавать рекламу точно так же. Бумажные постеры на билбордах, автобусных

остановках и где-то еще будут быстро заменены на электронные экраны, которые

могут мгновенно обновляться, и таким образом продавать рекламу с помощью

RTB.

Чтобы оставаться нужными, агентствам необходимо превратиться в «рекламные платформы», – говорит Майкл Джей Вульф из консалтинговой фирмы Activate. Это значит, что они должны продавать клиентам умные технологии, которые автоматизируют процесс покупки рекламы. Проблема в том, что технологические компании в этом преуспели гораздо больше. Однако, увеличившись в размере, Publicis Omnicom повысит свои шансы на успех.

«Нужно обладать внушительной базой, чтобы перевести большую часть инвестиций в

технологии», – говорит Пол Цвилленберг из Boston Consulting Group.

Звание крупнейшей агентской группы в мире, в теории, поможет Publicis Omnicom убедить клиентов в том, что она сможет договориться с Google и Facebook о лучших расценках, чем это сделали бы сами клиенты. Хотя на практике, многие большие рекламодатели твердо уверены в том, что и сами могут постоять за себя.

МАТЕМАТИКИ

Спрос на талантливых креативщиков, способных создавать запоминающиеся и убедительные рекламные кампании, всегда будет существовать. И далеко не все рекламодатели могут позволить себе заниматься разработкой кампаний самостоятельно. Так же агентский бизнес не умрет. Но, как обнаружили трейдеры с Уолл-стрит, когда выяснилось, что их трейдерские площадки были автоматизированы, движение в сторону покупки рекламы на интернет-биржах приведет к тому, что агентские вознаграждения уменьшатся, а жизнь самих агентов станет намного тяжелее.

Publicis и Omnicom готовы поспорить, что увеличение компании

в размерах – их лучший шанс на выживание в этих суровых условиях. Однако чтобы

окончательно завершить слияние – что, как они надеются, произойдет в начале

следующего года – им нужно получить одобрение антимонопольных органов более

сорока стран мира. Хотя они могут утверждать, что серьезную долю рынка можно и

проигнорировать, поскольку большая часть их бизнеса идет напрямую Google и

другим интернет-гигантам. Именно такой аргумент два переживавших слияние

издательства, Penguin и Random House, привели относительно Amazon: и, кажется,

он сработал.

Если предположить, что сделку одобрили, то она сможет усилить консолидацию рекламного мира. В прошлом году японское рекламное агентство Dentsu приобрело Aegis Group за $4,8 млрд. WPP, не привыкшая быть на втором месте, также может сделать какое-нибудь ценное приобретение. Глава компании, Мартин Соррелл сказал, что дальнейшие слияния в индустрии будут «неизбежными».

Однако сколько бы ни увеличивались в размерах традиционные агентские группы,

дни их славы уже прошли. Гламур эпохи «Безумцев» остался в прошлом; в наши дни

вся власть в руках «математиков» («Math Men» по аналогии с «Mad Men»).

Источник

Economist.com

С целью узнать, что думают о данном слиянии участники российского рекламного рынка, редакция AdIndex задала экспертам следующие вопросы:

1. Как вы думаете, состоится ли вообще данное слияние? Если

нет, то почему?

2. А если все-таки состоится, то каким образом повлияет на мировой рынок, в

целом, и на российский, в частности?

3. Какие вызовы данное слияние бросает средним и мелким игрокам, и что они

смогут ему противопоставить?

Вот, что они ответили.

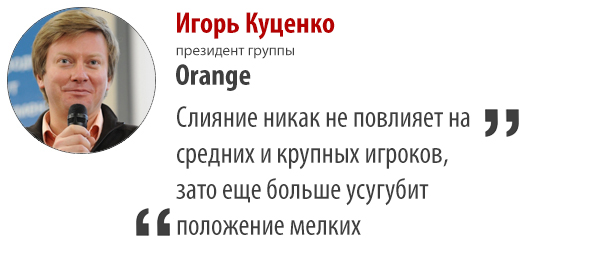

Игорь Куценко, президент группы Orange:

Я думаю, слияние неизбежно, они долго к нему готовились. Однако европейские регуляторы могут запретить объединение в его нынешнем виде, Европа стала более чувствительна к вопросам конкуренции, нежели Америка. Слишком большая концентрация влияния на рынок может стать препятствием. Аргумент в пользу слияния – такой монстр уже существует, и это WPP, которая по размеру лишь немного уступит новому конгломерату.

Это слияние, прежде всего, повлияет на медиабаинговый рынок, что очевидно, и не столь серьезно на все остальные сегменты. Креатив и так разделен во всех структурах, и многие процессы не интегрированы ни в группах, ни в сетях.

И уж точно это никак не повлияет на средних и крупных игроков, зато еще больше усугубит положение мелких. Большая концентрация только усилит финансовое давление на рынок, поскольку группы обладают значительными ресурсами и могут не дать возможность мелким игрокам предложить сходные и достаточные для конкуренции финансовые условия.

С другой стороны, такие слияния происходили и раньше. Реклама развивается так уже десятилетия через слияния и поглощения, и дальше будут появляться молодые и сверхталантливые агентства, и они будут вливаться со временем в сети и группы. Такова сущность рекламного рынка.

Деннис Адамович, директор по развитию бизнеса компании iCMA (Media Arts Group):

Отвечу по порядку на каждый вопрос.

1. Думаю, что слияние состоится, потому что иначе эти крупные коммуникационные холдинги не выживут. Они не могут конкурировать и противостоять клиентским ресурсам, небольшим креативным и очень толковым агентствам-бутикам в digital и ATL сферах, благодаря которым предложения крупных игроков на рынке быстро устаревают.

Это результат специфики организации бизнеса в холдингах:

приобретаются компании для получения клиентов и талантливых специалистов, но

самое главное – для улучшения финансовых показателей на рынке. Единственной

причиной, по которой, на мой взгляд, данное слияние может не произойти, это

возможные конфликты интересов между крупными клиентами двух холдингов, и

возможные, вследствие этого, массовые увольнения. Регулирующим госорганам это

может не понравиться, и они могут не поддержать такой план.

Основная причина, почему это происходит сейчас, в том, что картина изменилась

во всем мире.

А) Наиболее крупные клиенты из списка Fortune 500 имеют свои

собственные внутренние отделы маркетинга, способные проводить медиа- и

дизайн-кампании во всех каналах коммуникации – как результат оптимизации

процессов, вызванных двумя или тремя финансовыми кризисами на рынке за

последние 20 лет.

Б) С точки зрения креатива – даже клиент с большим бюджетом склонен искать

инновации и выбирать небольшие команды с высокотехнологичными нишевыми

инсайтами о своих потребителях. Примером тому служит высокий спрос на покупку

небольших агентств для получения их экспертизы.

В) Медиабаинг теперь тоже проблема… Большинство компаний сократили свои

агентские комиссионные, чтобы заполучить клиентов. Раньше средняя комиссия для

агентства составляла 6% -10%, в то время как сейчас она уже 1,5%.

Единственный реальный рост наблюдается в digital, и он очень специфический, все еще составляет лишь 10%-15% от общего числа расходов на рекламу.

2. Если слияние произойдет, то это, скорее всего, лишит клиента возможности выбрать агентство, он будет вынужден работать с филиалом или дочерней компанией одного из этих гигантов. В некотором смысле это обеспечит лучшую цену для размещения рекламных объявлений и снизит доходы и цены самих медиаканалов. Это может вызвать также сокращение разнообразия контентного наполнения медиаканалов. Например, если совершенно новый ТВ-канал не сможет обеспечить себе доход, необходимый для его прибыльности, то он просто не запустится, а деньги перетекут на уже существующие каналы.

Данное слияние не окажет существенного воздействия на российский рынок, так как обе эти компании уже являются лидерами в России. Дочерние компании Publicis и Omnicom, находятся в топ-3 во всех областях рекламы. Будучи частью «сетки», они занимаются проектами и рекламными кампаниями на российском рынке для клиентов, выигранных в глобальном масштабе. Как правило, они не участвуют в тендерах, в том числе и для местных клиентов. Поэтому российский рынок не сильно изменится из-за этого.

Там, где могут произойти изменения, необходимо будет консолидировать ресурсы и сократить общие затраты. Это может привести к увольнениям и слияниям активов для оптимизации финансовых показателей. Как следствие, также может закрыться какое-то количество офисов и снизиться активность процесса поглощения мелких компаний.

3. Наиболее проблемными секторами рынка для мелких игроков будут медиабаинг, медиапленинг и производство. Поскольку крупные, более структурированные холдинги получат лучшие условия по ценам, зависящим от объемов закупок. Совершенно очевидно, что с экономической точки зрения клиенту будет невыгодно закупать эту услугу у небольшого агентства. Точно так же и в отношении производства, которое является высокодоходным направлением для агентств: вряд ли российский клиент с годовым рекламным бюджетом более чем 1 млрд рублей найдет цены привлекательнее.

Повторюсь: небольшие агентства смогут выигрывать клиентов, предлагая услуги в области разработки креативных концепций, инновационных кросс-платформ, а также digital-маркетинга. То есть там, где крупные компании не обладают достаточной инновационной экспертизой для конкуренции.

Ирина Васенина, президент Коммуникационной группы Progression:

Мы застали тот период, когда международный рекламный бизнес был в зените, а теперь не без интереса наблюдаем, как он стремительно меняется под влиянием мировой экономической конъюнктуры. Слияние Publicis Group и Omnicon Group вполне закономерно и, возможно, наиболее выгодный сценарий для обеих сторон. Я уверена, что у них сильные юристы, которые проработают антимонопольное законодательство, что позволит слиянию состояться.

Такое решение является еще одним подтверждением того, что индустрия вступает в свою стадию заката и консолидацию. Безусловно, это в значительной мере повлияет на рынок, потому что WPP и г-н Соррел не будут удовлетворены вторым местом, и мы увидим дальнейшие слияния и поглощения. С моей точки зрения, клиенты, которые сидят в первых рядах этого «цирка», вряд ли получат что-то, кроме конфликта интересов, который будет сотрясать индустрию в следующий тендерный период. Для российского рынка это слияние не несет потенциальной угрозы и, возможно, даже на руку независимому бизнесу, так как многие рекламодатели будут находиться в поиске более выгодных финансовых условий и будут открыты для переговоров.

Подобного рода объединения могут стать дополнительным импульсом для таких игроков, как Progression Group, чтобы усиливать экспертизу и улучшать качество продукта. К тому же, любые перемены такого масштаба могут привести к оттоку сильных креативных талантов, которые не захотят участвовать во внутренних «политических» процессах, сопровождающих любое подобное слияние, и будут искать для себя более комфортные условия вне сетевого бизнеса. «Welcome таланты. Мы вас ждем».

Андрей Соколов, президент группы компаний e:mg, вице-президент РАМУ:

1. Объединение двух таких крупных компаний является юридически сложным, и сделка должна быть одобрена регуляторами разных стран. Кроме того, некоторые клиенты Omnicom Group и Publicis Group являются конкурентами: PepsiCo и Coca-Cola, Apple и Samsung, GM и Toyota, и реакция этих компаний на объединение пока неизвестна.

В то же время объединение Omnicom Group и Publicis Group

вызвано серьезными изменениями на рекламном рынке: появились новые медиа и

новые сильные игроки: Google, Facebook, Twitter и другие компании. Рынок

интернет-рекламы продолжает расти, и на нем традиционным агентствам приходится

конкурировать с компаниями, которые изначально занимались

digital-коммуникациями, создавали инструментарий для них и за счет этого имеют

серьезное преимущество.

Очевидно, что Omnicom Group и Publicis Group объединяются ради решения

стратегических задач, и за этим стоит серьезный бизнес-план. Так что, даже если

возникнут непреодолимые препятствия, скорее всего, будут найдены другие способы

достижения цели.

Рынок уже отреагировал положительно на предстоящее объединение: стоимость акций обеих компаний выросла после объявления об их намерениях. А это значит, покупатели акций ожидают, что сделка состоится.

2. Если цели объединения будут достигнуты, то в перспективе нас ожидает перераспределение структуры доходов от интернет-рекламы на глобальном уровне, то есть Omnicom Group и Publicis Group совместно завоюют большую долю рынка, чем сейчас.

Так как очевидными результатами сделки станут объединенные

бюджеты на медиазакупки, можно ожидать, что крупнейшие рекламодатели смогут

получить лучшие условия, а средние и мелкие могут оказаться менее интересными

для такого крупного холдинга.

Владельцы рекламных площадок, скорее всего, столкнутся с возросшим давлением на

них со стороны закупщиков рекламных площадей.

Что касается российского рынка, то, скорее всего, подобные изменения будут происходить не в ближайшее время, а спустя 2-4 года, когда результаты объединения проявятся у нас.

3. Поскольку объединенная группа будет заинтересована, скорее, в наиболее крупных клиентах, компании поменьше останутся на долю средних и мелких игроков рынка. Однако, можно ожидать, что этим агентствам придется закупать рекламу на менее выгодных условиях, чем гигантам. Кроме того, у средних и мелких игроков остается возможность находить свою нишу или разрабатывать новые форматы маркетинговых коммуникаций.

Сергей Оганджанян, финансовый директор коммуникационной группы TWIGA:

Думаю, что слияние состоится – даже если возникнут вопросы

со стороны регуляторов в тех странах, где этот холдинг будет вести операционную

деятельность, то Publicis и Omnicom найдут способ эти вопросы снять или обойти.

Очевидно, что процесс будет небыстрым, но слияние, в итоге, скорее всего,

случится.

Все понимают, что данное слияние – ход в партии против главного конкурента

Omnicom Group и Publicis Groupe, группы WPP. Это слияние гигантов, которые

объединяются ради того, чтобы на полшага, но обойти другого гиганта. С точки

зрения бизнеса данное слияние обеспечит холдингу некоторое увеличение

закупочной мощи, больше возможностей по финансированию, но при этом структура

станет еще более громоздкой и менее поворотливой. Мировой рекламный рынок, в

целом, может ощутить последствия данного слияния только в том случае, если

холдинг решит предлагать клиентам лучшие условия по пост-оплатам, будет

кредитовать их в огромных масштабах, сформировав тем самым еще более порочную

практику взаимоотношений клиент-агентство, чем есть на сегодняшний день.

Что касается России, прежде всего, стоит отметить, что мы это слияние на локальном рынке увидим нескоро – пока Publicis и Omnicom урегулируют вопрос на основных рынках, пока у них дойдут руки до российских представительств, где уже сегодня крайне запутанная система управления и распределения активов между различными российскими топ-менеджерами... Когда же это, наконец, случится в той или иной форме, слияние затронет два основных сегмента – креатив и медиа, в то время как BTL-игроки на себе последствия слияния не почувствуют. В медиа это будет означать некоторое укрупнение закупочных центров, а значит, селлерам придется искать новые варианты выстраивания взаимоотношений с новым холдингом и другими игроками рынка. Что касается креативных агентств, то, вероятнее всего, ничего не изменится, так как сила креативных агентств – в талантливой команде, а не в совете директоров.

Для среднего и мелкого бизнеса в мире и в России это кардинально ничего не изменит. Нам придется приспосабливаться к ухудшению условий оплат, но условия и сейчас далеки от идеальных.

Сила средних и мелких агентств (в большинстве случаев – это

независимые агентства) состоит в том, что в отличие от сетевых агентств мы не

конвейер и значительно сильнее мотивированны на выигрыш в тендерах и создание

эффективных проектов, у нас более простая система менеджмента и меньше расходов

на back-office. Мелкие и средние игроки могут давать больше в качестве и лучше

в ценах, и слияние Publicis и Omnicom приведет к тому, что эти отличия станут

еще заметнее. Наша задача на перспективу – и дальше доказывать клиентам, что

вывеска не гарантирует возврат маркетинговых инвестиций, а лишь увеличивает

стоимость проектов.

Татьяна Щербакова, президент ARK Group:

Слияние, скорее всего, состоится. Причины, которые

называются в качестве основных, влекущих за собой возможный срыв сделки,

видятся мне необоснованными.

Я не думаю, что объединение Publicis и Omnicom, крупнейшими клиентами которых

исторически являются Pepsico и Coca Cola, повлечет за собой конфликт интересов

или даже потерю этих рекламодателей. Сложно поверить, что Pepsico и Coca Cola –

не первые в числе тех, с кем потенциальный союз был согласован.

Недальновидность двух бизнес-монстров в оценке возможных негативных последствий

слияния для их клиентского листа – не тема для серьезного обсуждения среди

профессионалов рекламного рынка.

Вторая причина возможного срыва, которую упоминают СМИ – реакция

антимонопольных служб. Прежде чем объявлять такую сделку, компании, безусловно,

оценили возможную реакцию регуляторов в тех странах, где Publicis и Omnicom

представлены. Антимонопольное законодательство – открытая информация и, что

очевидно, юристы компаний предвидят риски в этой области с высокой долей

вероятности. К одобрению или неодобрению сделки компании готовы совершенно

точно.

Если слияние будет заблокировано действиями антимонопольных служб или угрозой потери клиентов, в таком случае суть сделки лежит не в области M&A.

Другое дело, что слияние, о котором нам объявили, по сути, является «женитьбой» компаний неравнозначных по целому ряду параметров. Слияние по принципу равноправного партнерства, 50% на 50% , без попытки как-то более взвешено делиться долями, – выглядит, как минимум, «нерыночно», или говорит нам: «Ждите еще новостей».

Вероятно, сделка состоится, но реальный ее маршрут, схема слияния станут ясными для нас спустя время. Мы не знаем действительных причин и целей этого союза.

После объединения это будет самая крупная коммуникационная

группа. Но этот факт – точно не ключевая предпосылка для столь серьезного шага.

Тем более что на рынке есть еще, кому объединиться…

Безусловно, объединение дает теоретическую возможность экономии, например, на

операционных и управленческих расходах. Но это косвенная выгода. Такие сделки

совершаются не для того, чтобы меньше тратить, а для того, чтобы больше

зарабатывать!

А чтобы больше зарабатывать, глобальная сеть должна стать самой эффективной и, как бы не стереотипно это звучало сегодня, самой инновационной. Скорее всего, Publicis и Omnicom видят, как использовать сильные стороны каждого, чтобы выйти на новый уровень в условиях не самых безоблачных времен, которые сейчас переживает весь рекламный рынок.

Объединение гигантов может быть целесообразно ради серьезных инвестиций в разработку новых высокотехнологичных продуктов/услуг, которые перевернут рынок. Тренд отвлечения денег с традиционного рекламного рынка понятен, и он будет только обостряться. Что Publicis и Omnicom приобретут или создадут совместно, можно только гадать.

Еще одна важная задача – освоение развивающихся рынков, в том числе азиатских, в первую очередь Китая и Индии, (рынков тех стран, где живут миллиарды человек). Вполне вероятно, это и есть один из фокусов глобального объединения. Здесь будут серьезно расти рекламные бюджеты, в отличие от других регионов. Не секрет, что в Азии сети испытывают определенные проблемы, сталкиваясь с особенностями иных принципов управления, менталитета и т.п. Удовлетворить потребности крупнейших рекламодателей, которые так заинтересованы в завоевании этих рынков – архисложная задача. Объединение, возможно, является одним из инструментов решения этой задачи.

Не стоит испытывать иллюзий, что Россия является одним из

фокусов в объединении Publicis и Omnicom, и что мелкие или средние игроки

вообще могут что-то противопоставить этому объединению.

Новая объединенная группа если и бросает вызовы, то своим «старым» конкурентам.

И «новым», вроде Google или Facebook.

ЧИТАЙТЕ ТАКЖЕ