Российский рынок услуг сотовой связи: товарный и рекламный аспекты

Прошедшее десятилетие для российского рынка сотовой связи стало этапом становления и бурного развития

На протяжении этого времени сегмент являлся основным драйвером роста российского рынка телекоммуникационных услуг, чему способствовали активное развитие сетей операторами, снижение стоимости услуг сотовой связи в целом, на фоне общего роста доходов населения, и, как следствие, увеличения потребительской активности. Так, за последние 8 лет уровень проникновения сотовой связи в России вырос более чем в пять раз (см. рис. 1): если в 2003 году мобильным телефоном (прим. – предполагается, что с активной SIM-картой) пользовалось менее трети населения (29%), то по итогам 2010 года на каждого жителя РФ в среднем приходится 1.5 SIM-карты.

Рисунок 1. Динамика количества абонентов и уровня проникновения сотовой

связи в РФ в 2003-2010 гг.

Источник: AC&M

Consulting; MForum Analytics.

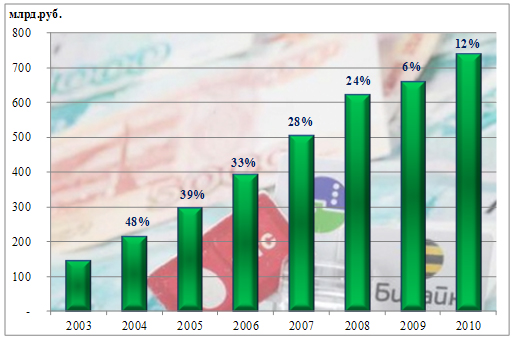

Приблизительно во столько же раз выросли совокупные доходы операторов от предоставления услуг сотовой связи, с уровня 100 млрд. руб. в 2002 году до отметки более чем 740 млрд. руб. в 2010 году.

Отметим, даже в кризисном 2009 году российский рынок продемонстрировал устойчивость, что было свойственно для мирового рынка услуг сотовой связи. Негативное влияние глобальной рецессии на сектор мобильной связи было умеренным по сравнению с масштабами сокращения потребительского спроса на другие товары и услуги. Основное влияние экономического спада выразилось в снижении показателя ARPU (прим. – средний доход в расчете на одного абонента) и замедлении роста сотового трафика (прим. – передача данных), что привело к общему снижению темпов роста доходов операторов в 2009 году по отношению к 2008 году. В целом в период кризиса сектор мобильной связи подтвердил свой статус одного из наиболее защищенных секторов.

На текущий момент эксперты отмечают, что российский сотовый рынок близок к насыщению по числу абонентов. Также наблюдается снижение среднего дохода от одного нового абонента, поскольку основной приток новых пользователей мобильной связи происходит за счет населения с относительно низким среднедушевым доходом. Как следствие, значимость количества новых контрактов как фактора роста доходов постепенно уменьшается, и все больший вес приобретают увеличение голосового трафика и использование неголосовых сервисов (Value Added Services (VAS) – услуги, приносящие дополнительный доход), в первую очередь услуг передачи данных в результате увеличения покрытия сетей 3G.

В данных условиях и без того сильная конкуренция между игроками рынка только обостряется. Для продвижения своих услуг операторы сотовой связи давно освоили и продолжают активно использовать такой канал коммуникации с потребителем, как прямая реклама. По объему рекламных бюджетов рынок услуг сотовой связи на протяжении десятилетия неизменно входит в десятку самых рекламируемых категорий товаров и услуг в России.

Перед тем как перейти к основной части, хотелось бы подчеркнуть, что данная статья посвящена именно услугам мобильной связи, как части бизнеса операторов связи. Другими словами, все приводимые ниже показатели не включают услуги фиксированной связи, в том числе предоставление доступа в Интернет, услуги цифрового телевидения, а также бизнес, связанный с сетями салонов связи.

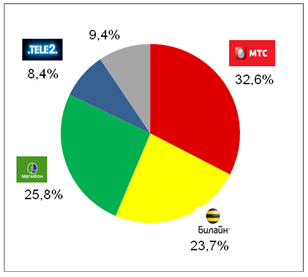

Абонентская база. В конце 2010 года в России было зарегистрировано 219 млн. абонентов сотовой связи, что соответствует уровню проникновения 151%. За год количество SIM-карт увеличилось на 5.4% (прирост составил 11.4 млн.). Благодаря активному росту абонентской базы операторов в Москве и Санкт-Петербурге проникновение здесь впервые превысило отметку 200%. Рассмотрим позиции крупнейших операторов сотовой связи в России (см. рис. 2).

Рисунок 2. Распределение долей операторов сотовой связи по количеству

абонентов в РФ на 31 декабря 2010 года.

Источник:

AC&M Consulting

Лидирует компания «МТС», у которой количество абонентов в России на конец 2010 года составило 71.4 млн. человек (прирост 2.06 млн. абонентов в год). Абонентов «МегаФона» в России на конец прошлого года насчитывалось 56.6 млн. человек (прирост 6.38 млн. абонентов за год), абонентов «Билайна» – 52 млн. человек (прирост 1.12 млн. абонентов за год). Таким образом, «МегаФон» увеличил свой отрыв от «Билайна». Четвертым крупным игроком в России является Tele2 с 18.44 млн. абонентов, что на 3.99 млн. больше, чем в конце 2009 года.

На всех остальных региональных операторов сотовой связи России приходится около 20.7 млн. абонентов, что на 2.95 млн. меньше, чем на 31 декабря 2009 года.

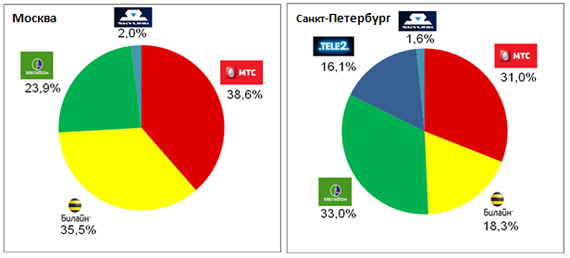

Приведенный рейтинг крупнейших компаний по размеру абонентской базы свидетельствует о том, что российский рынок сотовой связи на данном этапе развития представляет собой олигополию, как и большинство мировых рынков, где ключевую роль играют 3-5 операторов. Но еще одной его особенностью является то, что он не существует как единое целое: в каждом субъекте РФ конкурентная ситуация сугубо индивидуальна и характеризуется различной степенью присутствия перечисленных выше операторов, а также разными уровнями цен и степенью концентрации рынка. В качестве примера на рис. 3 приведено долевое распределение по количеству абонентов крупнейших операторов на рынках Москвы и Санкт-Петербурга. Данные регионы значительно отличаются по присутствию основных игроков и их весу как друг от друга, так и от общероссийских показателей.

Рисунок 3. Распределение долей операторов сотовой связи по количеству

абонентов в Москве и Санкт-Петербурге на 31 декабря 2010

года.

Источник: AC&M Consulting

В качестве тенденции отметим приближение российского рынка сотовой связи к насыщению по числу абонентов, особенно в наиболее населенных регионах РФ. Значимость количества новых контрактов в бизнесе операторов постепенно снижается. Основной фокус смещается в сторону удержания существующей абонентской базы путем более четкого сегментирования по группам клиентов и разработки большего числа нишевых продуктов. Соответственно, должно снизиться число «мигрирующих абонентов», переключающихся от одного оператора к другому в поисках наиболее дешевых тарифов.

Далее рассмотрим, как сложившая ситуация отражается на денежных показателях отрасли.

Мобильная выручка, ARPU. По итогам 2010 года объем рынка сотовой связи составил 740 млрд. руб. с НДС, увеличившись на 12% по сравнению с предыдущим годом. На протяжении всей истории развития из года в год рынок демонстрирует положительные темпы прироста в денежном выражении (см. рис. 4), также как и в натуральном (абонентская база). Но в данном случае нельзя говорить о линейной зависимости денежных (выручка операторов) показателей рынка от натуральных (количество абонентов), поскольку существенной особенностью рынка сотовой связи является отсутствие на нем как таковой цены услуги. Абоненту предлагаются различные по сути и себестоимости сервисы: голосовая связь, сообщения, мобильный Интернет, мобильный контент и т.д.

Рисунок 4. Динамика российского рынка сотовой связи в 2003-2010 гг.,

млрд. руб. с НДС.

Источник: финансовые отчеты компаний;

АЦВИ

Для сопоставления двух характеристик принято использовать специальный операционный показатель ARPU – размер доходов на одного абонента, который также является показателем успешной деятельности сотовых операторов и свидетельствует о характере (интенсивном/экстенсивном) развития рынка в целом.

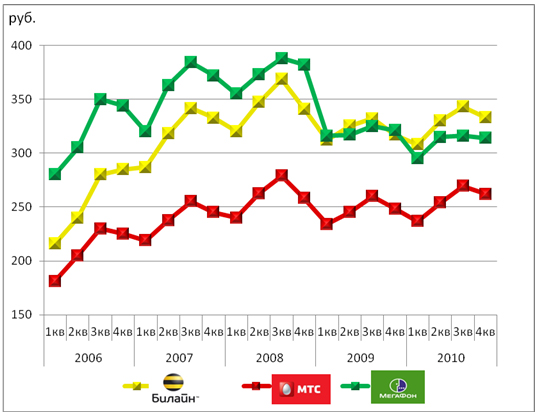

Нестабильная экономическая ситуация 2009 года несколько снизила спрос на мобильную связь со стороны населения, что наглядно демонстрирует снижение динамики ARPU в 2009 году по отношению к предыдущему году (см. рис. 5). Тем не менее, «дно» падения ARPU с учетом фактора сезонности можно считать пройденным в 3-м квартале 2009 года, когда показатель ARPU сотовых операторов продемонстрировал в среднем падение на уровне 11% относительно 2008 года.

Рисунок 5. Динамика ARPU сотовых операторов в 2006-2010 гг.,

руб.

Источник: финансовые отчеты компаний

На сегодняшний день лидерами на рынке услуг сотовой связи по-прежнему остаются компании «большой тройки». Данные из открытой финансовой отчетности операторов о результатах деятельности в 2010 году позволяют оценить рыночную долю «МТС» в 32% в стоимостном выражении, «МегаФон» – 28.1%, «Билайн» – 28%. По итогам года «Билайн» так и не смог восстановить позиции, его «мобильная» выручка в России составила 207.4 млрд. руб. против 207.8 млрд. у «МегаФона». Компания «МТС» по итогам года сохранила лидерство по выручке от сотового бизнеса (236.7 млрд. руб.). Продолжает активно развиваться на российском рынке шведский оператор Tele2. Компания занимает четвертое место с долей 5.9%. Доля компании Sky Link и всех остальных игроков на рынке экспертно оценивается на уровне 1% и 5% соответственно.

Одной немаловажной тенденцией, наметившейся в последние два года, стало изменение структуры доходов операторов от мобильного бизнеса, а именно быстрое увеличение доли выручки от предоставления VAS-услуг. По данным AC&M Consulting, доля VAS на конец 2010 года составила 21.9%, или 40.9 млрд. руб., что на 18% больше, чем в 2009 году.

Согласно классификации AC&M Consulting VAS, как сегмент, включает в себя четыре подсегмента: передача SMS/MMS, передача трафика (GPRS, WAP, Corporate Network), передача контента, иные сервисы (VoIP, FMC, PTT, CSD, m-Commerce). Долгое время наибольшую долю на рынке VAS составлял сегмент передачи SMS/MMS. Но в течение 2010 года произошла смена тренда, и теперь наибольшая часть доходов генерируется в сегменте передачи данных, наиболее динамично развивающемся сегменте на данном рынке, выросшем с 30% в 2009 году до 37% к 3-му кварталу 2010 года. Доля сегмента SMS/MMS за прошлый год снизилась с 36% до 31% к концу 2010 года. Основная причина такого поворота – активное развитие операторами сетей 3G. Как отмечают эксперты рынка, данная тенденция продолжится и в дальнейшем.

Рекламная активность. Учитывая специфику бизнеса компаний-операторов сотовой связи, в частности, тот факт, что клиентами каждой компании из «большой тройки» являются более трети населения страны, реклама для них является одним из ключевых факторов в системе продвижения предоставляемых услуг. Стоит в очередной раз отметить, что набор услуг с развитием рынка значительно расширяется, а их оказание, как правило, носит пакетный характер. Число мобильных сервисов на сегодняшний день очень велико, они отличаются по структуре, имеют различные уровни тарификации в отдельных подсегментах и даже для отдельно взятых компаний.

Все это отличает данный потребительский рынок от большинства

других и, несомненно, увеличивает рекламную активность игроков на рынке,

заставляя их выбирать оптимальный для себя набор медиаканалов для коммуникации

с потребителями.

Крупнейшие игроки на рынке услуг сотовой связи на протяжении длительного

периода времент являются таковыми и на российском рекламном рынке, а суммарные

рекламные затраты операторов сотовой связи неизменно занимают ведущее место в

ТОП-10 самых рекламируемых категорий товаров и услуг.

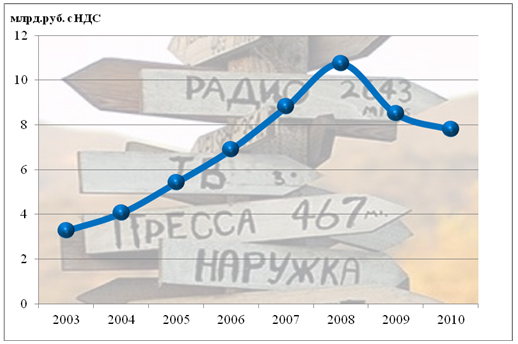

По нашим оценкам, на рекламу услуг сотовой связи в 2010 году было израсходовано 8.4 млрд. руб., включая НДС, или 5% бюджетов всего медиарекламного рынка. Рекламная активность по категории на протяжении 2009-2010 годов остается в среднем ниже на 20% по отношению к докризисному уровню 2008 года (см. рис. 6).

Рисунок 6. Динамика затрат на рекламу по категории «Услуги сотовой

связи» в 2003-2010 гг., млн. руб. с НДС. Учитывается реклама на

телевидении (национальное и московское размещение), наружных конструкциях,

радио и в прессе.

Источник: АЦВИ

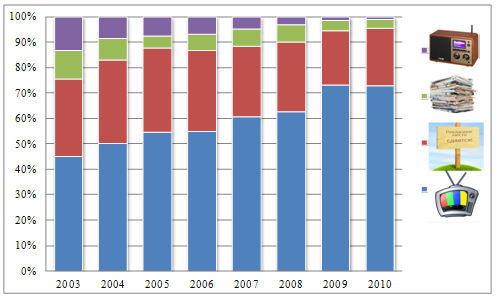

Суммарные рекламные затраты операторов сотовой связи неравномерно распределяются по различным медиа. На рис. 7 явно прослеживается увеличение доли телевидения и снижение доли остальных медиа, в большей степени радио и прессы, в меньшей степени - наружной рекламы. В последние два года наблюдается тенденция к сокращению абсолютных затрат на рекламу по всем медиа, в том числе на телерекламу, хотя на телевидении серьезного падения не наблюдалось. Единственное медиа, показывающее положительную динамику – Интернет, хотя это и экспертная оценка.

Рисунок 7. Медийное распределение рекламных затрат по категории «Услуги

сотовой связи» в 2003-2010 гг., %. Рекламные затраты на

телевидении включают в себя национальное и московское размещение.

Источник: АЦВИ

Что касается рекламной активности отдельных игроков, то здесь тотальное превосходство имеют компании «большой тройки», чьи рекламные затраты измеряются миллиардами рублей. Именно эти рекламодатели определяют поведение категории в целом.

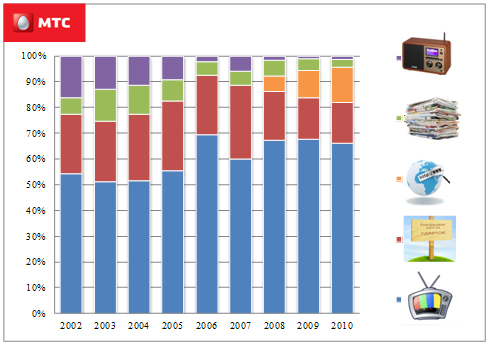

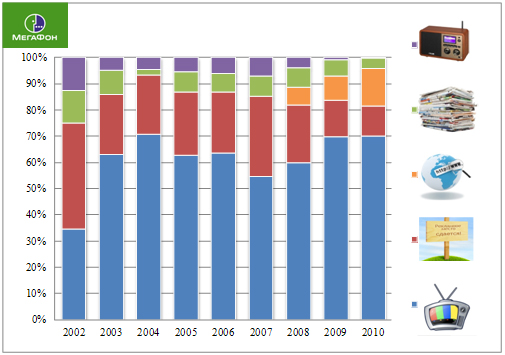

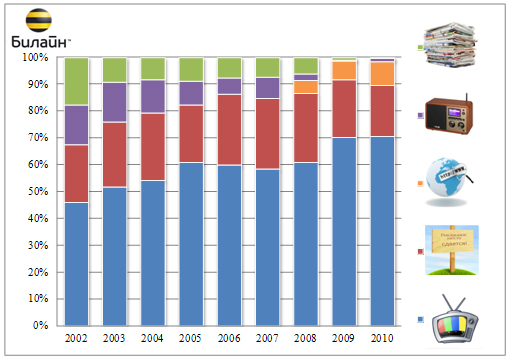

Распределение рекламных затрат у «МТС», «МегаФон» и «Билайн» примерно одинаково (см. рис. 8-10). В среднем на долю телерекламы приходится 70% от всех рекламных затрат.

Рисунок 8. Медийное распределение рекламных затрат компании «МТС» по

категории «Услуги сотовой связи» в 2002-2010 гг., %. Рекламные

затраты на телевидении включают в себя национальное и московское размещение.

Оценка объемов рекламы в Интернет приведена за 2008-2010 гг.

Источник: АЦВИ

Рисунок 9. Медийное распределение рекламных затрат компании

«МегаФон» по категории «Услуги сотовой связи» в 2002-2010 гг., %.

Рекламные затраты на телевидении включают в себя национальное и московское

размещение. Оценка объемов рекламы в Интернет приведена за 2008-2010 гг.

Источник: АЦВИ

Рисунок 10. Медийное распределение рекламных затрат компании «Билайн»

по категории «Услуги сотовой связи» в 2002-2010 гг., %. Рекламные

затраты на телевидении включают в себя национальное и московское размещение.

Оценка объемов рекламы в Интернет приведена за 2008-2010 гг.

Источник: АЦВИ

Рекламные затраты компаний Tele2 и Sky Link не сопоставимы по масштабам с аналогичными расходами «большой тройки». В силу специфики бизнеса маркетинговые стратегии компаний отличаются от стратегий лидирующих операторов.

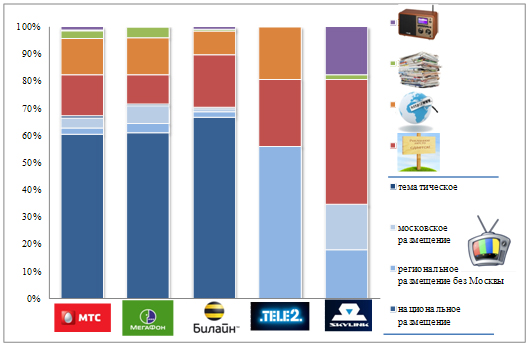

В частности Tele2 ведет бизнес не в масштабах всей России, в том числе не имеет лицензии в московском регионе. Вполне логично, что компания отдает приоритет размещению рекламы на региональном телевидении (см. рис. 11).

Рисунок 11. Медийное распределение рекламных затрат крупнейших сотовых

операторов России по категории «Услуги сотовой связи» в 2010 г.,

%.

Источник: АЦВИ

Что касается компании Sky Link, исторически реклама на телевидении не использовалась в таких объемах, какие свойствены для операторов «большой тройки». Приоритетными регионами для компании являются Москва и Санкт-Петербург. Бизнес ориентирован на достаточно узкую целевую аудиторию: компания работает в стандарте связи CDMA и последние несколько лет делает ставку на сегмент передачи данных, на сегодняшний день составляющий более 50% выручки оператора. Вследствие этого компания продвигает свои услуги посредством регионального телевидения, 50% размещения на котором приходится на Москву (см. рис. 11). Кроме телевидения, существенная часть рекламного бюджета расходуется на наружные носители.

Рекламная активность остальных игроков, которые в основном представлены региональными сотовыми операторами, крайне мала по сравнению с перечисленными компаниями и в большинстве случаях носит непостоянный характер.

Если говорить о рекламном поведении компаний, работающих на рынке сотовой связи, то ситуация представляется нам следующим образом. Учитывая масштаб бизнеса и его доходность, категория по-прежнему будет входить в число самых рекламируемых. Очевидно, что рекламные бюджеты будут направляться в первую очередь в те медиа, которые обеспечивают федеральный масштаб, т.е. на телевидение, в наружную рекламу и Интернет. Возможные изменения в данной конфигурации (в пользу Интернет) могут быть вызваны активным развитием сетей связи нового поколения (WiMAX, LTE) и последующим увеличением пользователей устройств, работающих в данных стандартах. Но на настоящий момент отрасль и государство находятся на стадии принятия решения о том, каким образом будет развиваться данное направление.

В силу высокой конкуренции на российском рынке услуг сотовой связи в условиях его близости к насыщению, можно предположить, что затраты операторов на прямую рекламу вряд ли серьезно сократятся. Скорее всего, в данном случае нужно говорить о взаимосвязи рекламных затрат и объемов продаж. Результаты анализа показывают, что пропорция между этими показателями у разных компаний лежит примерно в одном достаточно узком диапазоне значений. Исключение могут составлять лишь «новички» рынка, которым в текущей ситуации потребуются колоссальные финансовые вливания в маркетинг.