Доходы радиорынка России в 2015 году

AdIndex продолжает знакомить читателей с состоянием и перспективами сегментов российских медиа. В этом материале описываются способы заработка радиостанций и состояние рынка радиорекламы как основного источника доходов

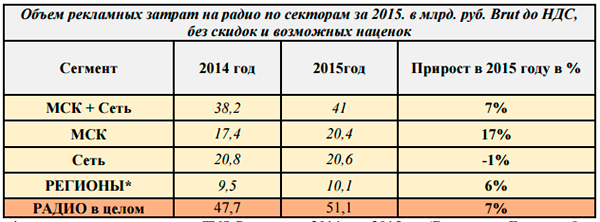

Реклама продолжает оставаться наиболее значимым источником заработка российской отрасли радио. Однако из-за финансово-политической ситуации в стране этот сегмент показал отрицательную динамику – в 2015 году падение рекламных объемов на радио составило – 16%. Тем не менее это не так катастрофично, как в период кризиса 2009 года, когда падение в сегменте радио составило – 29%.

Общая обстановка на рынке привела к преобладанию демпинговой политики в радиорекламе, в результате динамика брутто бюджетов существенно расходится с цифрой АКАР.

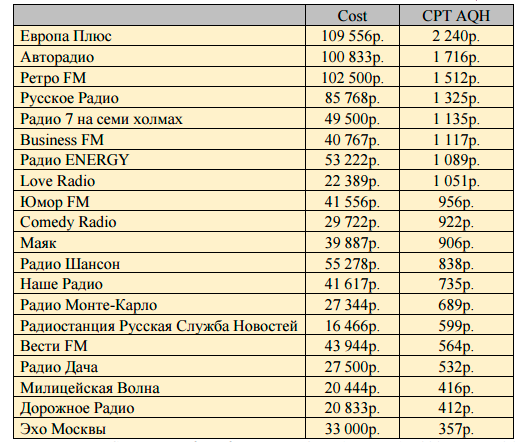

По итогам 2015 года медиаинфляция составила в среднем по Москве 8%, по сети – 8,6% (январь 2016/январь 2015, будни с 08:00 до 22:00). На основе последних волн данных TNS Россия средняя стоимость 30 сек. ролика в будни с 06:00 до 00:00 по России составила 123 119 руб. и 63 005 руб. по Москве (на основе прайс-листов топ-10 московских и федеральных радиостанций, ранжированных по недельному охвату, без учета скидок/надбавок и НДС).

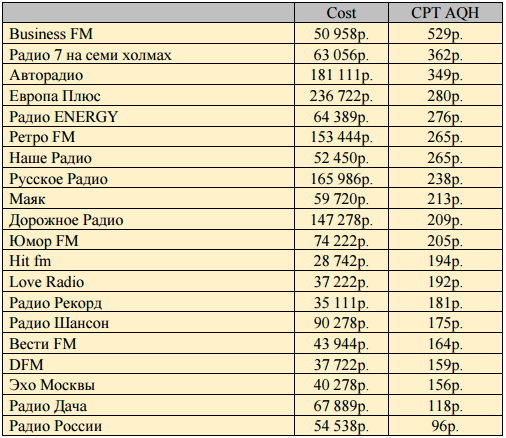

Стоимость 1000 контактов в Москве в среднем составила 1098 руб., а для федеральных кампаний – 215 руб. (по данным TNS Россия. Radio Index-Москва. октябрь-декабрь 2015, Radio Index-Россия, июль-декабрь 2015, (города с населением более 100 тыс. человек), пн-пт, 06:00-24:00, топ-10 радиостанций по недельному охвату, возраст 12+).

СРТ брутто по радиостанциям, пн-пт, 06:00-24:00. Россия

Источник: TNS Россия. Radio Index-Россия (города с населением 100 тыс.+). Июль-Декабрь 2015, пн-пт, 06:00-24:00/ топ-20 радиостанций по Weekly Reach

Источник: TNS Россия, Radio Index-Москва. Октябрь-Декабрь 2015, пн-пт, 06:00-24:00. топ-20 радиостанций по Weekly Reach

Сравнивая топ-10 товарных категорий 2015-м и 2014-м, можно увидеть небольшие изменения. В десятку бюджетообразующих вошли категории «Сервис» и «Косметика, парфюмерия», вытеснив «Интернет» и «Бытовую, компьютерную и оргтехнику».

Не изменилась лидирующая в 2015 году категория «Автомобили, мотоциклы» с долей 27,6%.

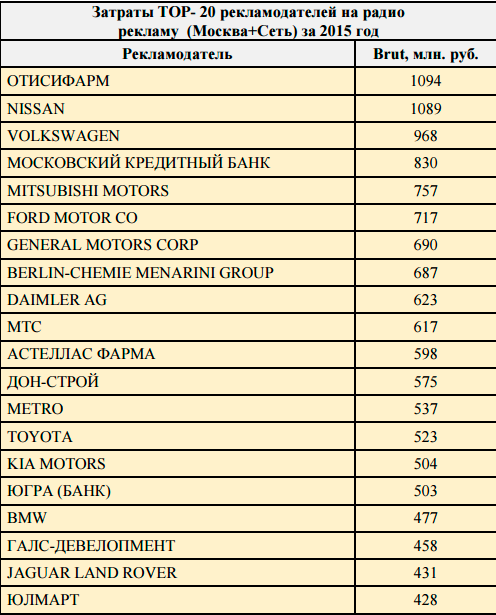

Увеличили бюджеты Nissan, Volkswagen, General Motors Corp., Daimler AG, Kia Motors, BMW, Jaguar Land Rover, «Роснефть», Hyundai, «Газпром», Genser, «Авилон», ГАЗ, Sk Corporation, Nokian, Tyres, Exxonmobil Petroleum & Chemical.

Пришли новые клиенты, которых не было на рынке в 2014 году: Ravon, Porsche, Toyo, Yokohama, «Штрих-М», «Автопорт», Idemitsu Kosanco Ltd., «Балтавтотрейд», «Техноформ», Pirelli, Tyre & Service, «Ауди центр Алтуфьево», «Мирус Авто», Spring.

Сектор «Медицина» в 2015 по объему брутто бюджетов снизился на 8,4%.

В 2015 году не было рекламодателей: Natusana, «Валента» (холдинг), Ucb, «Металь Интернейшнл», Dr. Reddy's Laboratories, «Медиа Фармасьютикалс Швейцария ГмбХ», Lannacher, «Леовит-нутрио», «Диарси» и др.

Сократили свои бюджеты в 2015 году Actavis, Stada CIS, Glaxosmithkline, «Эвалар», Richard Bittner, Queisser Pharma, «Босналек», Abbott Laboratories S.F., «Петровакс», «Мц Биоэстетика», Zambon Group Spa, «Тэском».

Тем не менее, в сегменте «Фарма» появились новые крупные рекламодатели, которых не было в 2014 году: Pfizer, «ПФК Обновление», «Гленмарк», Verba Mayr, DS Clinic, Reckitt Benckiser, «Евросервис» (медикаменты), «Фармаклон», «Денто-Эль», «Протек», «Новамедика», «Открытая клиника», «ЭКО-АРТ», «Доктор рядом».

Прирост категории «Строительство, недвижимость» составил 23,3%, опередив «Ритейл», который в 2014 году входил в тройку ведущих товарных групп. Новые рекламодатели, которых не было в 2014 году:

«Петрович», «Химки Групп», «Базовый Элемент», «Мелиор Строй», «Промсвязьнедвижимость», «Сити-XXI век», Sezar Group, «Теремъ», «Кунцево Плаза», Мосреалстрой», Granelle Group, Granelle Group, «Стройинвесттопаз», «Технониколь», «Облинвестстрой», IPT Group, Rяdom, Sdi Group, «Континент Холдинг», «Скала Грез, «Родные земли».

Увеличили радиобюджеты в 2015: Галс-Девелопмент, «Домус Финанс», «Группа ЛСР», «Самолет Девелопмент», Villagio Estate, группа компаний «Пионер», «Ведис Групп», Urban Group, «Бэст-Консалтинг».

«Ритейл» просел по объему брутто бюджетов на 6,4%.

Рекламодатели, которые ушли с радиорынка: «Регионы», «Седьмой континент», «Электронный Рай», «Дубровка», «Реутов Парк», «Rаutakesko», «Черемушки (комплекс)», «Синдика-О», «Лужайка», «Конструктор» (торговый центр). Сократили свои бюджеты в 2015: Afi Development, X5 Retail Group, IKEA, Immofinanz Group, «Золотой Вавилон», Сrocus International, «Термофор», «Связной».

Пришедшие крупные рекламодатели, которых не было в 2014 году: Selgros, Columbus (торгово-развлекательный центр), «О'кей» (гипермаркет), «Дочки & Сыночки», «Инцентра», «Щука», «Коньково пассаж», «Стройдекор» (торговый центр).

У категории «Банки, финансовые услуги, страхование» прирост по брутто-оборотам составил 97,6%.

Новые рекламодатели 2015 года – «Локо-банк», «Ренессанс», «РЕСО-Гарантия», «ИФД Капиталъ», Forex Club, «Русский Стандарт» (финансово-страховая группа), «Тинькофф кредитные системы», Ergo (страховая компания), Imoney Bank, Alpari, банк «Содружество», «Росэнергобанк».

Увеличили свои бюджеты: «Московский кредитный банк», «Югра», «Альфа-банк», ВТБ, «Росбанк», «Рроссийский сельскохозяйственный банк», «Интеркоммерц», «Промсвязьбанк», Raiffeisen, «Балтика», Bank of Cyprus Group.

Прирост категории «Телекоммуникации, связь» составил 57,1%, в основном из-за увеличения бюджетов МТС, «Мегафон», «Билайн», Tele2, Mango Telecom.

Рекламодатели, которых не было в 2014 году: «Ростелеком», SIM SIM (мобильный оператор», «Центральный телеграф», «Орион Экспресс», Nemo Telecom Limited.

По сравнению с 2014 годом категория «Одежда/Аксессуары» поднялась на две ступени выше, ее прирост составил 3%.

Новые рекламодатели 2015 года (которых не было в 2014 году): Bag Spa, «Каляев», Roberto Bravo, Lady & Gentleman City, «Палермо», «Центробувь», Swatch Group, Finn Flare, Adidas AG. Увеличили свои бюджеты Rendez-Vous, Ecco, Fashion House Group, Colin's, iFashion Group, Small and Tall, «Московский ювелирный завод».

Брутто-обороты категории «Развлечения/Рестораны/Аудио-видео продукция» просели на 18,9%.

Не размещались на радио: «Росинтер», Biglion, «Ква-ква парк», Экзотариум, Viet cafe, Travel Moda Cafe, Expo-park, Pilove Cafe, Chelsea (ресторан), «Кбинетъ», Funny Cabany, TC Group, Harman. И сократили бюджеты Сentral Зartnership, «Интерлот», «Парадиз» (кинопрокат), ресторанный комплекс «Андрея Деллоса», Yum! Restaurants International Russia, «Экспоцентр».

Пришедших рекламодателей в 2015 году с крупными бюджетами

было не так много:

«Орглот», Вomino's Pizza, ТЦ «Энка», «Айвенго» (театральная компания),

«Шайка-Лейка», Rodeo (бар), Messe Frankfurt, «45 параллель», «Zажигалка».

Вошедшие в топ-10 категории «Сервис» и «Косметика, парфюмерия» показали хороший прирост к 2014 году, 20,1% и 27,4%.

Новые рекламодатели сектора «Сервис», которых не было в 2014

году: «Южные Ворота» (автовокзал), «Московская дирекция театрально-концертных

касс», «Газелькинъ», Turkish Airlines, «Клинзи», Baltazar Cherry, амт-групп,

мильфей, dhl. увеличили бюджеты в 2015:

«Аэроэкспресс», S7, «Ланит», I-Teco, Emirates Group.

«Косметика, парфюмерия» в основном выросла за счет увеличения бюджетов: «Единая Европа», «ПС Групп, Procter & Gamble, Antonio Puig, Louis Vuitton Moet Hennessy SA, L'oreal, Clarins, Unilever.

Основные рекламодатели топ-20, как и прежде, приходят из сектора «Автомобили, мотоциклы», «новички» — General Motors Corp., Kia Motors, BMW. Есть клиент из категории «Телекоммуникации, связь» – МТС. Из банковского сектора два новых рекламодателя значительно увеличили свой бюджет в 2015 году - «Московский кредитный банк» и «Югра».

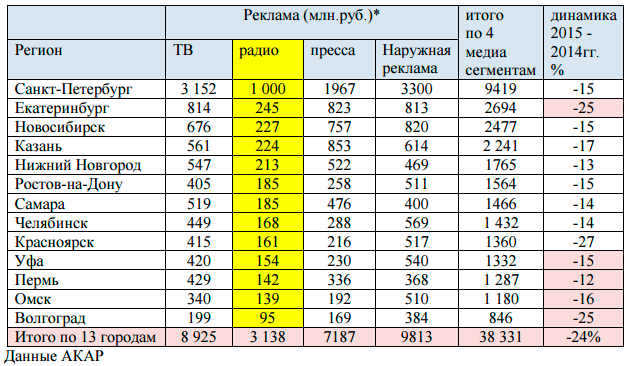

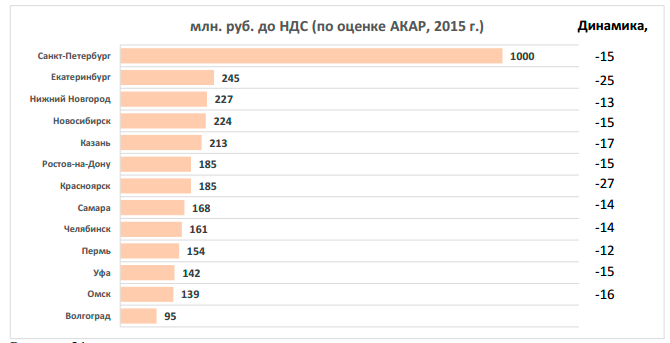

Что касается регионов, то там по итогам 2015 года почти две трети затрат на радиорекламу в городах-миллионниках приходится на Санкт-Петербург, Нижний Новгород, Новосибирск, Красноярск, Ростов-на-Дону.

Данные: АКАР

Объем локальной рекламы на радио под воздействием кризиса снизился, но темпы снижения от города к городу были очень различные.

В 2015 году по-прежнему в двадцатку крупнейших рекламодателей в городах-миллионниках входят ритейл-компании: Metro Group, «Лента», «О`кей, а «Магнит» и X5 Retail Group покинули список лидеров. Среди рекламодателей автомобильной группы в 2015 году в топ-20 остался только «Транстехсервис», из группы «Туризм» - Inflot Worldwide, исчезли все представители банков.

Основную массу лидирующих рекламодателей составляют представители строительной сферы, такие как «СПб Реновация», «Группа ЛСР», Selt Group. В сфере коммуникаций остались Tele2, «Билайн» и «Ростелеком».

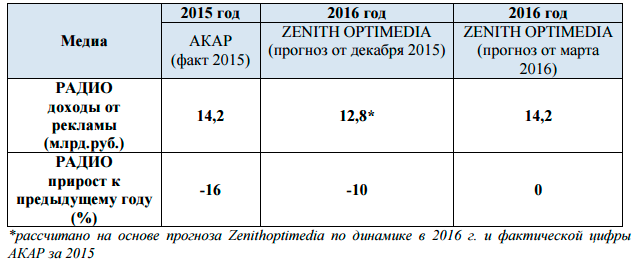

По прогнозу Zenith Optimedia от декабря 2014 года, объем рынка радийной рекламы в 2015 году должен был составить 16,9 млрд. рублей, но обстановка ноября-декабря 2014 года с обвалом рубля изменила оценку ситуации. В этот период возник ажиотажный спрос на товары длительного пользования и пересмотр рекламных бюджетов большинством рекламодателей.

В результате рекламный рынок России в конце 2014 года показал резкий спад, который очень сильно изменил как поведение рекламодателей, и, как следствие – оценки потенциала 2015 г.

По данным АКАР по факту в 2015 году объем радиорынка составил 14,2 млрд. рублей.

В 2016 году российский рынок радиорекламы, по скорректированному прогнозу Zenith Optimdia, покажет нулевую динамику. Это обусловлено стабилизацией ситуации на рекламном рынке во второй половине 2015-начале 2016 года.

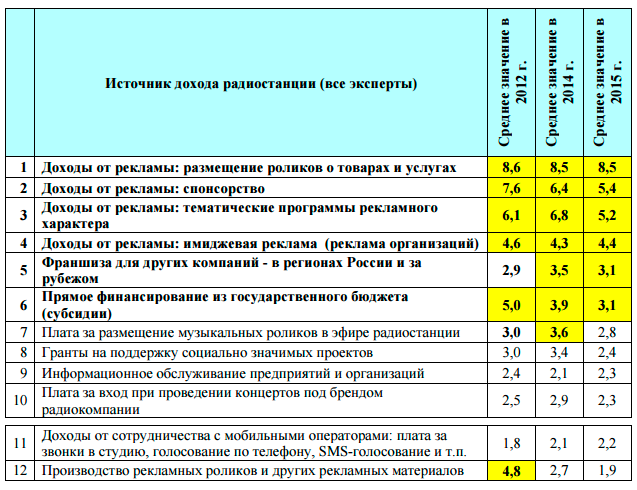

Кроме рекламных источников доходов, в отрасли радио существуют иные. Последние годы при подготовке отраслевого доклада по радиовещанию в России изучалась их значимость, для чего опрашивались эксперты. В этот раз результаты сравнивались с результатами аналогичного опроса, проведенного по итогам 2014 года.

Эксперты оценили финансовую значимость каждого из 59

источников дохода радиостанций по десятибалльной шкале, после чего были

рассчитаны средние значения по каждой позиции. Источников дохода, получивших

оценки выше средней (1,3 балла по всему массиву данных), оказалось 17. Для

сравнения: в 2012 году их было 16 при средней оценке 2,1 балла, а в 2014 году

—18 при средней оценке 1,6 балла.

Ранжирование полученных цифр позволяет наглядно увидеть наиболее значимые

источники дохода радиостанций, т.е. тех из них, для которых средняя оценка

превышает верхний предел доверительного интервала (3,1 балла). В 2012 году

верхний предел доверительного интервала составил 3,9 балла, в 2014 году — 3,4

балла. Таким образом видно постепенное снижение значимости всего множества

рассматриваемых источников дохода с 2012 по 2015 год.

По результатам опроса за 2015 год было обнаружено шесть статистически значимых

источников дохода. Для сравнения: в 2012 году таких источников тоже было шесть,

в 2014 году — десять.

Из таблицы видно, что важнейшим источником дохода эксперты

по-прежнему считают рекламу товаров и услуг — ее средняя оценка составила 8,5

баллов. Второе по значимости — спонсорство (годом ранее оно было третьим).

Однако средняя оценка этого источника дохода понизилась: в 2012 году его

оценивали в 7,6 балла, в 2014 году — в 6,4 балла, в 2015 году — в 5,4

балла.

На третьей позиции — тематические программы рекламного характера. Их оценка

также понизилась до 5,2 балла. По итогам 2014 года этот источник дохода

оценивался в 6,8 балла и занимал вторую строчку. Таким образом, три наиболее

значимых источника дохода — это по-прежнему три вида рекламной деятельности:

реклама товаров и услуг в форме роликов, спонсорство и тематические программы

рекламного характера.

Четвертую позицию занимает «имиджевая реклама», то есть реклама сторонних организаций, а не товаров и услуг. В 2015 году средняя оценка данного источника дохода оказалась на одну десятую долю выше, чем в 2014 году, при этом средняя оценка всех остальных источников дохода, которые по итогам 2014 года оценивались как значимые, заметно уменьшилась. Наиболее сильное снижение зафиксировано у позиции «Доходы от рекламы: продактплейсмент».

Если по итогам 2014 года она оценивалась в 4,0 балла и занимала пятое место, то по итогам 2015 года ее средняя оценка составила 1,3 балла, что позволило ей занять лишь 18-е место. Сходные тенденции наблюдаются также для позиций «Дотации от холдинга» (перемещение с 8-го места на 13-е) и «Реклама на сайте радиостанции» (с 15-го на 22-е место).

В то же время в число значимых по-прежнему вошли позиции «Франшиза для других компаний (3,1 балла) и «Прямое финансирование из государственного бюджета» (3,1 балла), хотя средние оценки обеих снизились.

Заметно повышение значимости источников, связанных с

собственным производством. Эта тенденция особенно заметна для «Продажи

информационных лент (новостей собственного производства)» (по итогам 2014 года

0,4 балла, 50-е место; по итогам 2015 года 1,3 балла, 19-е место) и «Продажи

аудиоконтента телеканалам» (по итогам 2014 года 0,5 балла, 46-е место; по

итогам 2015 года 0,8 балла, 32-е место). Эксперты из регионов в среднем более

высоко по сравнению с предыдущим годом оценили «Обслуживание корпоративов» и

«Платные поздравления в эфире радиостанции с днем рождения, юбилеем, другими

событиями». Несколько выше по сравнению с 2014 годом оценки у «Услуг по

обучению мобильных репортеров и звукорежиссеров» и «Услуг по подборке фоновой

музыки».

Среди других источников были названы «организация тематических фестивалей (авто

и др.) под многочисленных спонсоров», «продажа телекомпаниям видеоконтента»,

«реклама в аудиостримингах», «создание универсальных тематических

аудиопрограмм», «аудиозапись спектаклей и лекций» и др.

Как возможные новые источники дохода в ближайшем будущем эксперты отметили

позиции «монетизация через интернет-сети» и «продажа запросов с онлайн-ресурсов

— лидоагрегаторам, либо непосредственно клиентам».

Кроме того, в экспертном сообществе ожидается дальнейшая диверсификация источников дохода. Возрос скептицизм в отношении многих традиционных источников дохода, за исключением прямой рекламы товаров и услуг, а также имиджевой рекламы. С другой стороны, присутствует желание выжить в условиях, где сочетаются экономические трудности страны и технологический прогресс, использование все более широкого репертуара источников дохода, адаптация к новым условиям, обусловленным глобальной тенденцией к цифровизации.

Подтвердилась тенденция присутствия на государственных и коммерческих станциях дотационной составляющей. Эксперты оценивают ее вес в 2015 г. для государственных радиостанций в 74%, а для коммерческих — в 6%. Видно, что в 2014 году по сравнению с 2012 годом отмечено заметное повышение веса дотационных источников для государственных (с 65% до 74%) и слабое — для коммерческих радиостанций (с 5% до 6%).

На радиостанциях всех типов присутствуют рекламные доходы. В 2015 году на государственных они оценены в 20%, на коммерческих — в 88%. При этом зафиксировано заметное понижение веса этого вида доходов на государственных радиостанциях (с 29% до 20%) и незначительное повышение - на коммерческих (с 87% до 88%).

И на государственных, и на коммерческих станциях существуют иные (не дотационные и не рекламные) виды доходов. В 2014 году и на государственных, и на коммерческих станциях их вес составил 6%. В структуре дохода государственных станций в течение двух лет их вес не изменился, в то время как на коммерческих — немного уменьшился (с 8% до 6%). Это объясняется тем, что в 2015 году объем рекламного рынка на радио упал на 16%, одновременно снизился размер субсидий государственным СМИ. Однако снижение величины субсидий оказалось меньшим, чем снижение объема рынка рекламы на радио, что привело к заметному повышению веса дотационных источников дохода на государственных радиостанциях. Кроме того, спад в экономике снизил и потенциал других источников дохода. В целом, по оценке экспертов, рекламные источники в 2015 году обеспечивали 61% доходов радиовещательных предприятий, дотационные — 33%, другие не дотационные источники — 6%.

Основные выводы исследования таковы:

• Российские радиостанции используют широкий набор источников дохода, который продолжает расширяться.

• В 2015 году лишь шесть источников дохода оказались существенными для большинства радиостанций. Это доходы от эфирной рекламы в виде роликов товаров и услуг, спонсорства, тематических программ рекламного характера, имиджевой рекламы сторонних организаций. Важными также оказались франшиза и прямые бюджетные субсидии для государственных станций.

• В целом по отрасли рекламные доходы в 2015 доминировали. Их вес составил 61%, в то время как вес дотационных доходов составил 33%. При этом 6% доходов радиостанции получили из разнообразных альтернативных источников.