Badoo.com готовится к IPO

Международная социальная сеть знакомств Badoo.com (20% принадлежит ИК "Финам") готовится к IPO. Компания, которую уже сейчас основатели оценивают в $2 млрд, может продать акций на несколько сот миллионов долларов, но окончательные параметры будут определены после выхода на биржу Facebook

"Badoo становится все больше, и я думаю, что IPO достаточно скоро может стать единственной опцией для компании",— заявил газете The Telegraph основной акционер Badoo.com Андрей Андреев. Источник, знакомый с планами социальной сети, добавляет, что IPO может пройти уже в 2013 году. Объем планируемого размещения составляет "несколько сот миллионов долларов". По его словам, акционеры Badoo ведут консультации с рядом западных банков по поводу размещения, в частности, интерес проявлял Credit Suisse. Предполагаемая площадка размещения еще не определена.

Социальная сеть для знакомств Badoo.com запущена в ноябре 2006 года в Испании, сейчас работает в 180 странах мира, переведена на 38 языков. Штаб-квартира находится в Лондоне. По собственным данным, в сети зарегистрировано 139 млн пользователей. Основной владелец — российский предприниматель Андрей Андреев, создатель сервиса статистики SpyLog (сейчас Openstat) и один из создателей сайта знакомств Mamba.ru.

Точные параметры планируемого размещения будут зависеть от IPO Facebook, которое запланировано на весну этого года, говорит источник "Ъ", знакомый с планами Badoo. "После этого появятся более или менее понятные мультипликаторы",— поясняет он.

Badoo зарабатывает на продаже премиальных услуг пользователям, а также на рекламе — ежегодная выручка компании составляет более $150 млн (данные компании). Показатели прошлого года не раскрываются, но ресурс прибылен последние два года, отмечает Андрей Андреев. По данным The Telegraph, господин Андреев является основным акционером Badoo. Еще 20% акций социальной сети у холдинга "Финам".

В 2008 году "Финам" приобрел 10% Badoo за $31 млн, то есть вся социальная сеть с 12,5 млн пользователей оценивалась в $310 млн. Сейчас оценка Badoo — $2 млрд, утверждает Андрей Андреев, ссылаясь на запросы инвесторов.

"Исходя из неофициальных данных о выручке Badoo, ее капитализация может превысить $1 млрд, даже если они выйдут на IPO уже в этом году",— соглашается вице-президент Mail.ru Group Алексей Басов, ранее работавший руководителем департамента IT-инвестиций холдинга "Финам". По мнению господина Басова, в ходе IPO Badoo на продажу будет выставлен пакет меньше блокирующего.

Badoo не единственная социальная сеть, планирующая выход на биржу. В этом или следующем году может пройти IPO социальной сети "В контакте", говорил в феврале этого года ее основатель Павел Дуров. Многие социальные сети ждут IPO Facebook, отмечает аналитик "Тройки Диалог" Анна Лепетухина. По ее словам, в этот момент станет понятно, сколько могут заплатить инвесторы, какие темпы роста будет показывать Facebook и насколько оправданны мультипликаторы оценки компании, добавила она. У ресурсов, ориентированных на знакомства, не такая радужная перспектива, как у традиционных социальных сетей, считает госпожа Лепетухина.

Представитель "Финама" отказался от комментариев, связаться с Андреем Андреевым не удалось. В пресс-службе Credit Suisse вчера вечером не ответили на звонки "Ъ".

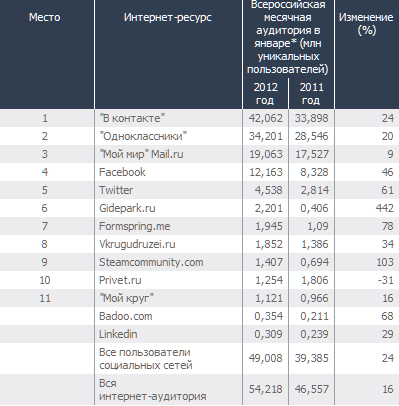

Cамые популярные социальные сети в России

Источник: Коммерсантъ