Кто покупает данные о пользователях в США и за сколько и что это значит для России

В конце мая один из самых крупных в мире независимых агрегаторов и продавцов данных, публичный американский Liveramp отчитался о своем бизнесе в мае. Сейчас на американской бирже они стоят $3 млрд (для сравнения, весь Mail.ru Group стоит на лондонской бирже $3,6 млрд). В их отчете можно понять, кто и почем покупает данные у лидера рынка. Компания работает во всем мире, включая Китай. Роман Нестер, куратор магистратуры ВШЭ, о том, как устроен бизнес Liveramp, кто платит за данные и возможна ли «своя Liveramp» в России

Liveramp — самый известный и самый крупный бизнес по сбору и продаже данных о поведении клиентов в онлайне. Я уже писал для VC про часть их бизнеса под названием Acxiom. Громадное рекламное агентство IPG приобрело Acxiom за $2+ млрд. А в конце 2018 Liveramp уже отдельно вышел на биржу, став первым публичным дата-продавцом. Это дало возможность лучше понять их бизнес и ситуацию на рынке данных США.

Кто платит за данные и сколько?

У Liveramp — 780 клиентов, 78% из них работают по подписке. Остальные платят за отдельные ad-hoc-сегменты данных. По такой ad-hoc-модели работает большинство покупателей данных в России. Исключения — Weborama и Aidata с годовой подпиской, которой обычно пользуются агентства из большой пятерки.

Клиент в среднем платит Liveramp $300 000 за одну годовую подписку. Маржинальность у компании довольно крутая — 73% клиентских денег Liveramp оставляет себе, остальное платит поставщикам данных. Поставщики — самые разнообразные, от кнопок шеринга социальных сетей (например, Addthis) до офлайновых компаний.

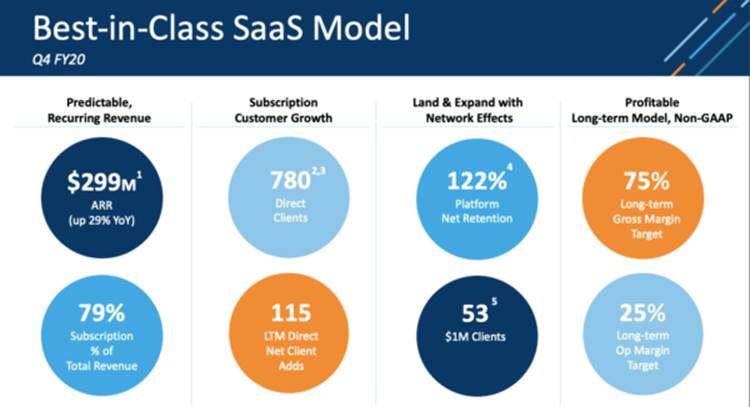

ARR — годовая выручка. Обращает на себя внимание мощный retention клиентов

Подписочная модель — вообще давняя мечта рекламных бизнесов. Если ты показываешь своим инвесторам SaaS-модель для рекламы — твои мультипликаторы к оценке становятся сразу выше в два-три раза, чем у простых рекламных агентств и платформ. Инвесторы отлично понимают, что в рекламе поток денег от клиента непредсказуем, а вот клиент с подпиской на год-два и штрафами за ее отмену — это понятный и прогнозируемый кэш.

В рекламе же обычно клиенты вообще стремятся платить только «если сработало», постоянно сравнивать подрядчиков между собой, и точно не готовы ни на какие подписки. Видимо, эффективность доступных по подписке данных устраивает большую часть клиентов Liveramp. Это очень редкий случай для рекламных платформ!

Кто покупает

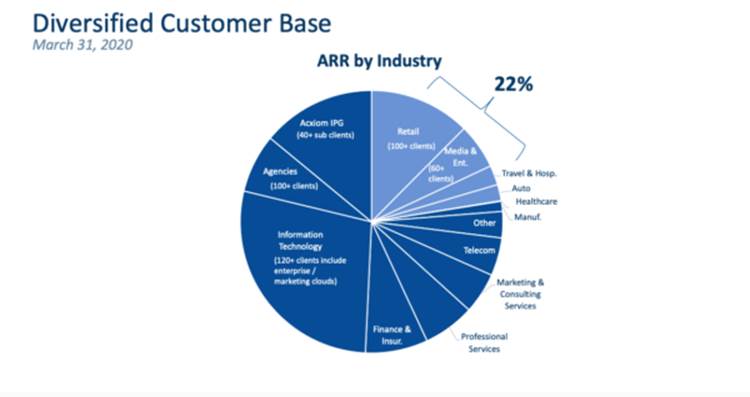

Интересна разбивка по покупателям данных. В России агентства — это одни из самых заметных покупателей данных, но очень небольшая часть бизнеса для Liveramp. Гораздо больше покупателей среди маркетинговых и IT-платформ (включая большие «облачные» сервисы). После них по объему закупок идет ритейл (!), медиаплощадки, телеком, финансы со страховщиками. Уверен, что в России ритейл не войдет даже в пятерку покупателей — скорее, ритейлеры сами продают свои данные рекламодателям (как, например, «Магнит» или X5).

Рекламные площадки покупают данные для того, чтобы лучше продавать прямую рекламу своим рекламодателям — за счет более интересных таргетингов и измерения эффективности. Ритейлеры совершенствуют свои программы лояльности, учатся точнее и своевременнее присылать скидки своим клиентам. Телеком и финансы — делают скоринг клиентов, персонализацию сайтов, точнее таргетируют рекламу.

Обращают на себя внимание сегменты, которых также почти нет среди покупателей данных в России, — компании из сектора здравоохранения. Они также пользуются подпиской Liveramp. И почти до нуля, по прогнозу компании, упадут доходы от Travel&Hospitality-сегмента, а на него компания делала серьезную ставку.

Разбивка по вкладу в годовую выручку

Бизнес компании в целом держится на ядре покупателей с крупным чеком. В расшифровке конференции с инвесторами Liveramp утверждают, что в конце прошлого года, при всем тогдашнем благополучии рынка США, стали заметно сокращаться доходы от малых и средних клиентов. Малыми они считают клиентов с бюджетом не меньше $50 000 в год. По мнению компании, такие покупатели просто предпочитают специфическому таргетингу прямые затраты на покупку показов в рекламных платформах с «бесплатными таргетингами» (Facebook и Google).

Также Liveramp недавно сделали маркетплейс, где их клиенты могут продавать свои данные другим клиентам. В выручке компании это пока сущие крохи, за подписку и продажу данных Liveramp получает гораздо больше. Но эта часть выросла аж на 80% год к году!

ТВ-таргетинги, анти-куки и измерение продаж

Главные направления развития бизнеса Liveramp: это ATS, данные для ТВ-таргетингов и Safe Haven. Все три очень интересны, и подобных штук на российском рекламном рынке я не встречал.

ATS (Authenticated Traffic Solution) — это способ для многих игроков рекламного рынка выжить в post-cookie-мире, когда Google к 2022 убьет в своем браузере таргетинги по cookies. Liveramp переводит таргетинг на people-based-модель, привязываясь к конкретным аккаунтам людей, а не браузерам. Их накопленные данные позволяют так делать и сохранить таргетинг для 40% трафика в Chrome. Вообще, во всех материалах сам механизм описан довольно мутно, но рынок в жадном поиске любого решения.

Главный в Liveramp — 51-летний Scott Howe. Вообще, вся команда довольно возрастная. Данные — дело серьезных людей.

ТВ-таргетинги — это про таргетируемое цифровое ТВ (adressable) и стриминговые платформы. Это потенциально огромный и очень быстро растущий, немонопольный рынок в США. Liveramp верят, что клиенты в кризисном постковидном мире захотят больше перформанса и измеримости от ТВ-рекламы. Для этого они даже недавно купили компанию Data plus Math, которая специализируется на измерениях.

Отдельную ставку компания делает на анализ эффекта в продажах от ТВ-рекламы. Для таких измерений они заключили партнерство с Comscore и десятью крупными ритейлерами и фармкомпаниями. То есть клиент в рамках подписки может взять данные Liveramp о молодых мамах, показать им рекламу подгузников в Google или Facebook и понять, насколько выросли у него от такой рекламы продажи на выборке ритейлеров. Причем тут нет настолько прямого конфликта интересов и «измерения себя», как, например, у mail.ru Group с похожей услугой, — Liveramp не продает саму рекламу, а зарабатывает на подписке.

Для обмена данными создали третье решение — Safe Haven. Это способ организовать легкий анонимный обмен данными без их фактической передачи. Например, ритейлер может через такой хаб дать ответ бренду, как выросли продажи конкретного йогурта от конкретной кампании, и участники процесса могут не выносить или не выгружать данные куда-то из своего периметра.

Представляю, каких колоссальных усилий стоит Liveramp договариваться об этом с гигантами! Впрочем, не зря у них на борде есть представители крупных ритейлеров вроде 71-летнего СЕО сети Dillard's. В России похожую историю с обменом данными недавно сделали, например, Retentioneering вместе с Cleverdata. Их продукт позволяет обучаться на данных друг друга без их передачи (federated learning).

Перспективы дата-бизнеса в России

На конец 2020 года компания хочет вырасти на четверть и заработать около $380 млн (в сравнении с $299 в прошлом году). 70% подписочной выручки — это договоры на несколько лет. Но все-таки это можно назвать довольно скромным ростом. Рынок продажи данных для рекламы в США явно уже насыщен и растет не сильно быстрее всего рынка цифровой рекламы (рост 12–14%).

А что у нас, в России? Как я вижу, по-прежнему пытаются запускаться независимые инициативы по различным маркетплейсам и продажам данных. На мой взгляд, эти попытки обречены.

Проверим это утверждение небольшим гипотетическим расчетом. Liveramp — это в первую очередь самостоятельный сборщик данных (правильным аналогом на российском рынке будут Weborama или AiData). Рекламный рынок США в 10 раз больше нашего, на душу населения рекламодатели тратят $500 в год, у нас — только $50. Эту пропорцию можно виртуально «примерить» на потенциал рынка данных в России, взяв выручку Liveramp.

Если прикинуть, что аналогичная компания стала у нас на рынке лидером, развилась до предела и стала почти монополистом (как это сделал Liveramp), то ее сопоставимый оборот составил бы порядка 2 млрд рублей в год. Это жалкие полтора процента от рекламной выручки «Яндекса».

Сейчас на рынке продажи данных похожую цифру в 2 млрд рублей составят вместе все банки и телекомы плюс упомянутые мной агрегаторы данных, и я не вижу предпосылок для ее быстрого роста. Рекламодатели попробовали разные данные, наигрались и теперь не спеша учатся извлекать из них пользу. Взрывного роста и новых лидеров мы точно не увидим, как и удвоения существующих игроков.

Роман Нестер в 2012 г. вместе с партнерами основал стартап Segmento, в 2018-м продал его Сбербанку и «Системе», а сейчас курирует магистратуру ВШЭ, которая учит data-driven маркетинговых и продакт-менеджеров. Пишет о данных в собственном блоге и на странице магистратуры.