Исследования пользовательского поведения на рынке недвижимости в 2022 году

Игорь Балашов, основатель и CEO Smartis рассказал, как менялось поведение покупателей квартир в 2022 году. О том, как часто переходили на сайты застройщиков, какие устройства использовали, когда предпочитали мессенджеры звонкам и куда перешли из американских социальных сетей, - в новом материале

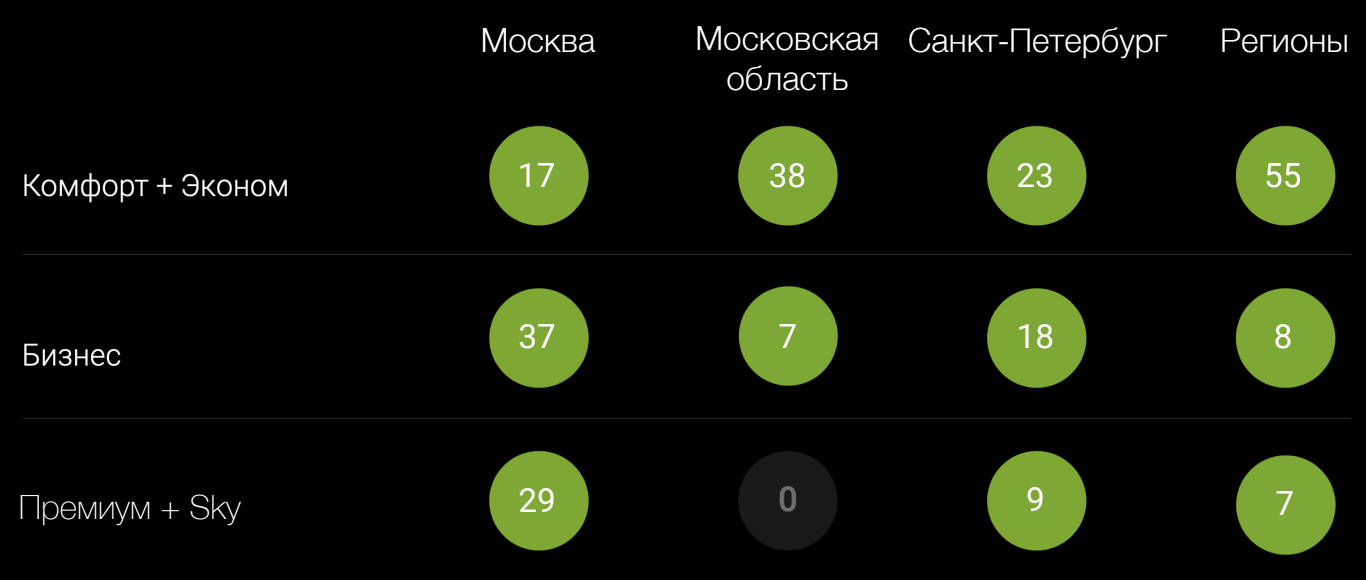

Мы разбили по сегментам, типу региона и классу недвижимости общее количество жилищных комплексов, которые продаются и на протяжении двух лет имеют полные сквозные данные. В общей сложности их около 250. На данный момент Smartis охватывает более 50% рынка Москвы по количеству сделок, а по всей России — более 20%. Это позволяет нам выявлять тенденции, видеть развитие и реакцию рынка на разные события.

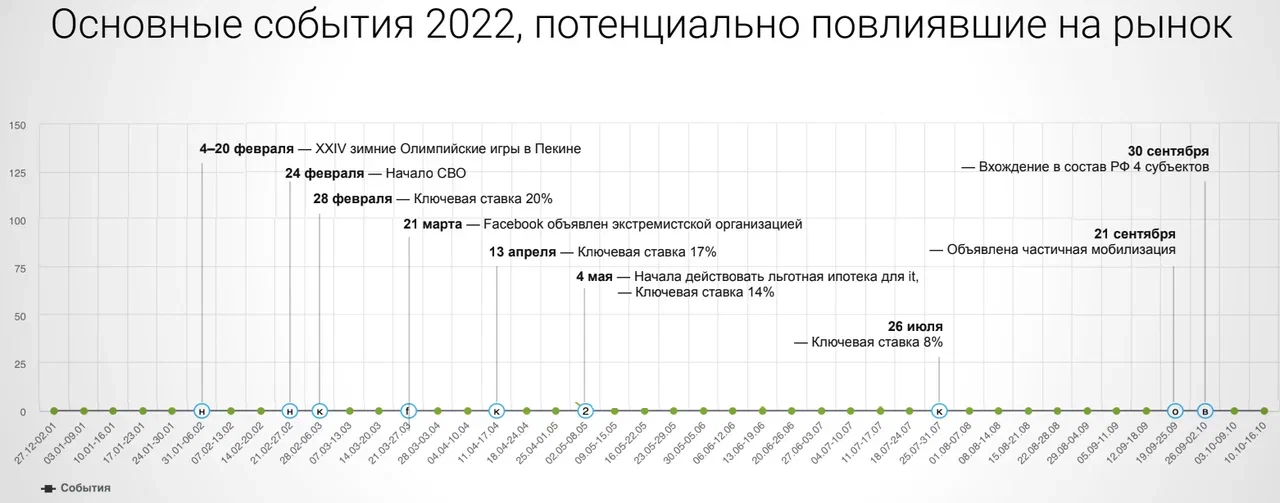

Всем хорошо известны события, которые серьезно повлияли на рынок недвижимости, и не только: конец февраля этого года, признание Facebook * экстремистской организации в России (21 марта) и частичная мобилизация (21 сентября).

Как изменилось количество обращений

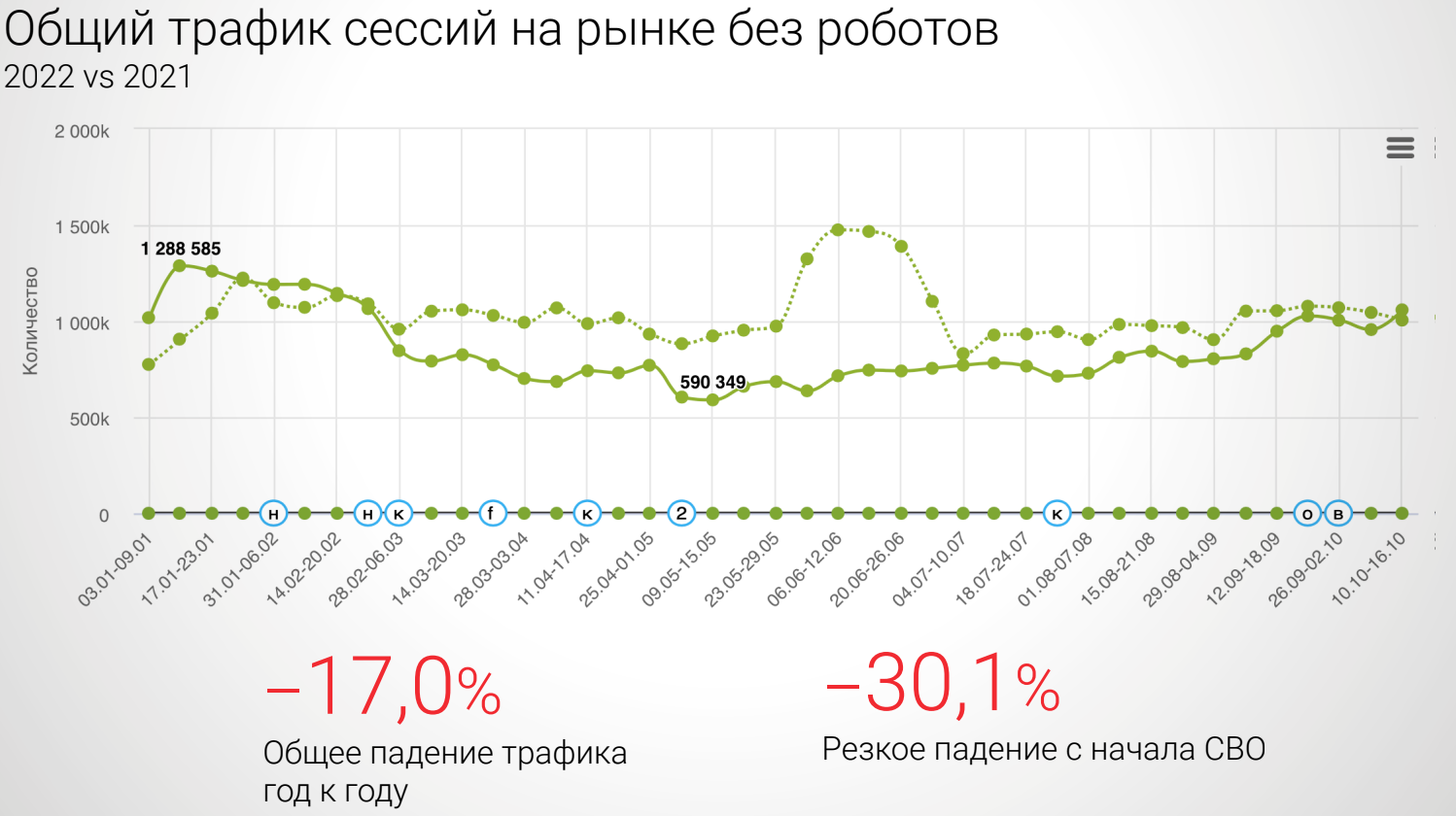

Чтобы было легче считывать графики: пунктиром — это то, с чем мы сравниваем, а сплошная линия — это текущий год.

Первая стадия — сессии на рынке, когда застройщики получали клик. В нашей парадигме — это с учетом post-view аналитики, которая помогает девелопером учитывать не только касания, но и просмотр клиентом медийной рекламы.

В целом по году рынок упал на 17%. Сразу после начала СВО произошло резкое падение трафика на 30%. А к майским праздникам рынок недвижимости достиг дна. После этого он стал постепенно восстанавливаться. Также спад наблюдался после объявления частичной мобилизации. Но он оказался гораздо менее значительным, чем в начале года — клиенты стали стрессоустойчивее и спокойнее отнеслись к новым потрясениям.

Чтобы понять, как люди ведут себя на сайтах, мы сравнили поведенческие метрики. Первая — средняя продолжительность сессии. Несмотря на некоторые отклонения по сравнению с прошлым годом, в момент начала СВО показатели не изменились, тогда как при объявлении частичной мобилизации упали на 13%.

Следующая поведенческая метрика по веб-анализу. После объявления СВО было резкое падение глубины просмотров на 18%. Если по продолжительности сессии колебания незаметны, то по глубине просмотров видны серьезные изменения. В период частичной мобилизации прослеживался похожий спад — на 17-18%. Теперь при глобальных потрясениях можно прогнозировать снижение поведенческих метрик примерно на 20%

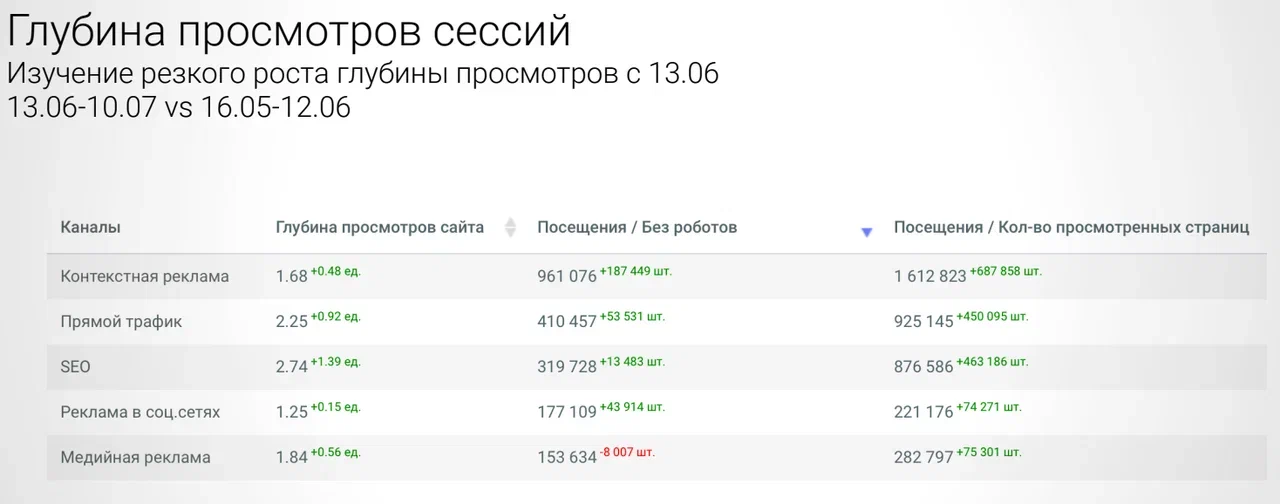

Также нас заинтересовал серьезный рост показателей во второй половине июня. Мы решили узнать, почему так произошло.

Самый показательный срез. Рост количества просмотренных страниц является отражением глубины просмотров сессий во всех каналах. Это говорит об определенном изменении спроса и поведения клиентов. Скорее всего, именно со второй половины июня началось органическое восстановление спроса на рынке.

Мы рекомендуем застройщикам, которые анализируют трафик поведения и метрики воронки, избавиться от «роботности». В начале 2021 года доля роботов из всего процентного трафика составляла больше 70% по рынку. В этом году она уменьшилась. Видно резкое падение AdsBot —Google ушел с рынка, не нужно сканировать объявления, готовить статистику и метрики по сайтам застройщиков. Объемы трафика с Google-ботов снижаются — это отражается на общей метрике по рынку.

Но есть и другие изменения. В частности, появляются новые боты. Например, PhantomJS — бот, который используют разработчики-самоучки, в одиночку разрабатывающие сервис, как правило, скликивающий трафик. Падение трафика на 35% говорит о том, что меняется поведение в кликовых фродах, что является положительным фактором. Значит, сайт будет более доступным для клиентов — станет быстрее загружаться и т.д.

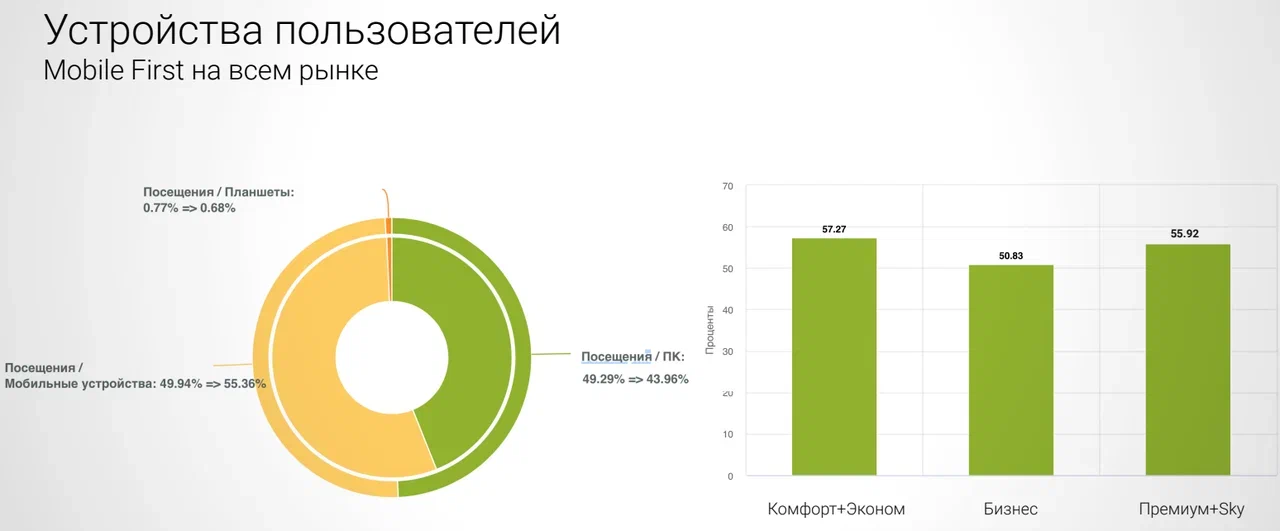

Мобильное устройство или компьютер

Застройщики часто 90% времени уделяют версии для ПК, а потом на коленке пытаются сверстать мобильную. Но мы давно живем в Mobile First рынке. Телефон купить проще, чем компьютер, если в нем вообще есть необходимость. По нашим данным, на мобильный трафик приходится 55,36%, на персональные компьютеры — 44%. Планшет не укрепился в постоянном пользовании — в 2014-2015 годах наблюдался серьезный рост трафика с этих устройств, но сейчас их чаще используют для чтения и игр. Так что в первую очередь при разработке сайта девелоперам нужно думать о мобильной версии.

Наши знакомые разработчики заметили, что, если на «Яндекс Маркет» одновременно зайти на один и тот же товар с Windows-устройства и с Apple-устройства, то будет разная цена.

Мы решили проверить, есть ли такое на рынке недвижимости. Ожидали отличие в 5-7%, например, как в электронной коммерции. Для ecom это нормально, потому что они зарабатывают на такой разнице. Но на значительном объеме сделок разница в среднем чеке будет почти в два раза.

Мы не призываем показывать разные цены пользователям в зависимости от того, через что они заходят на сайт. Но на основе этих данных можно скорректировать рекламную стратегию. Например, выкупать больше iPhone трафика, если у застройщика бизнес или премиум сегмент.

Также нам было интересно сравнить не только Mobile, но и персональные компьютеры. Доля практически не поменялась — Windows как был глобальным вендором персональных компьютеров, так им и остается. Сегмент Apple компьютеров — до 10%. При этом средний чек у владельцев Apple выше, но разница не такая большая.

Текстовые коммуникации

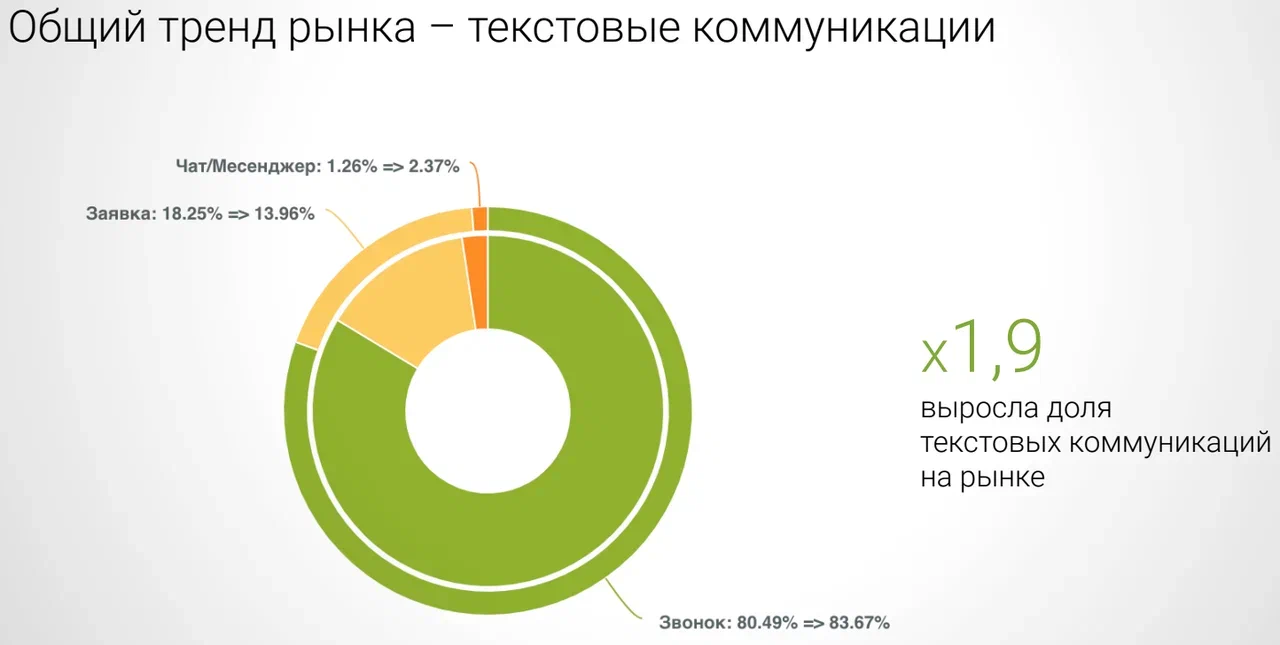

Тренд, который мы наблюдаем на протяжении шести-семи лет — это мессенджеры. Если сравнивать года, то в 2022 трафик через онлайн-чаты и мессенджеры вырос на 56%. Доля онлайн-чатов снижается, пальма первенства переходит к мессенджерам. Сегодня застройщикам важно использовать решения, которые объединяют все текстовые коммуникации в едином окне — например, омниканальные инструменты.

Текстовые коммуникации — это маленькая доля от общего объема, но, тем не менее, она выросла почти в два раза по рынку. Когда этот тип коммуникаций только появился, мы видели у конкретного застройщика долю в 3%. После внедрения WhatsApp, Telegram, онлайн-чата и последующей работы по улучшению юзабилити показатель достиг 13%.

Можно на 10% увеличить долю текстовых коммуникаций благодаря тем людям, которые не хотят показывать телефон. Однако звонки до сих пор являются основным каналом коммуникации в недвижимости. По сравнению с прошлым годом доля звонков увеличилась до 84%. Этому каналу нужно уделять много внимания.

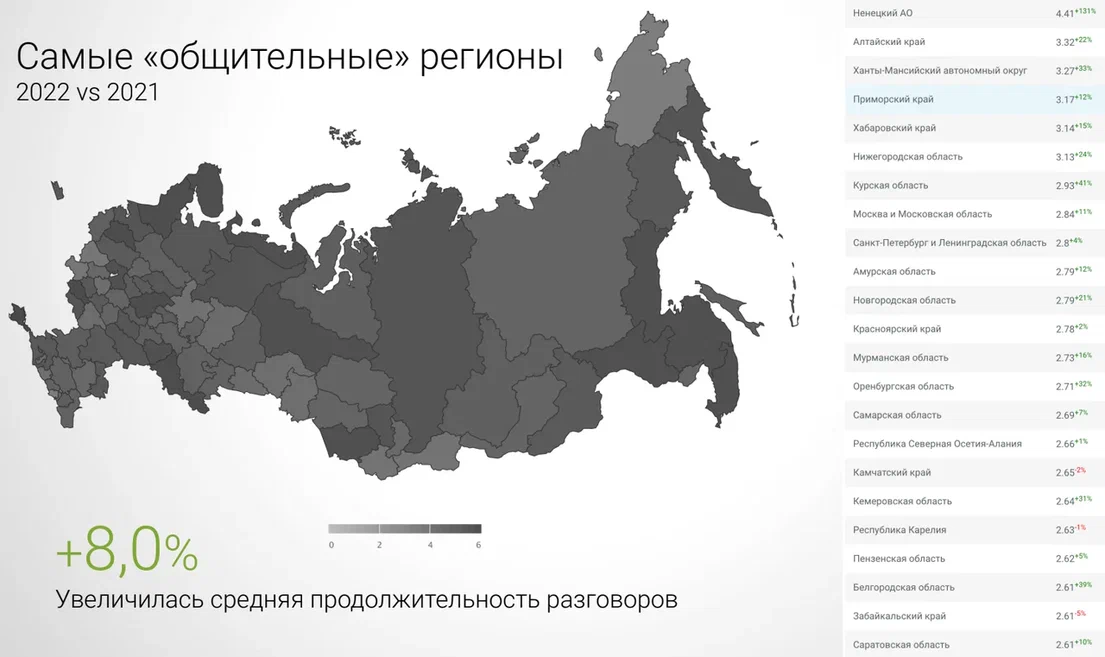

Перед вами исследование общительности — регионы, которые любят «поболтать». Срез всех данных по рынку по средней продолжительности звонков по регионам России. Общий тренд — увеличение на 8% средней продолжительности разговоров. Это небольшой рост, который говорит о том, что события на эту метрику не сильно повлияли.

Среднюю длительность разговоров можно использовать в организации работы контакт-центров. При этом нужно учитывать, что разные регионы имеют разную длительность разговоров, есть определенные специфики. Нет смысла требовать от оператора производительности в 300 звонков, если средняя продолжительность разговора по телефону в регионе — десять минут.

Как застройщики работают со звонками

Метрика отражает долю пропущенных звонков, которая у застройщиков порой доходила до 30-40%. Но в этом году мы увидели кардинальные изменения — первое и второе полугодие отличаются друг от друга. Кризис идет на пользу: средняя доля пропущенных звонков сократилась практически в два раза.

Когда лид становится дороже, застройщик понимает, что их не так уж много и каждый можно послушать, качество начинает расти. Сейчас доля составляет 6%, в то время как летом она была 3-4%.

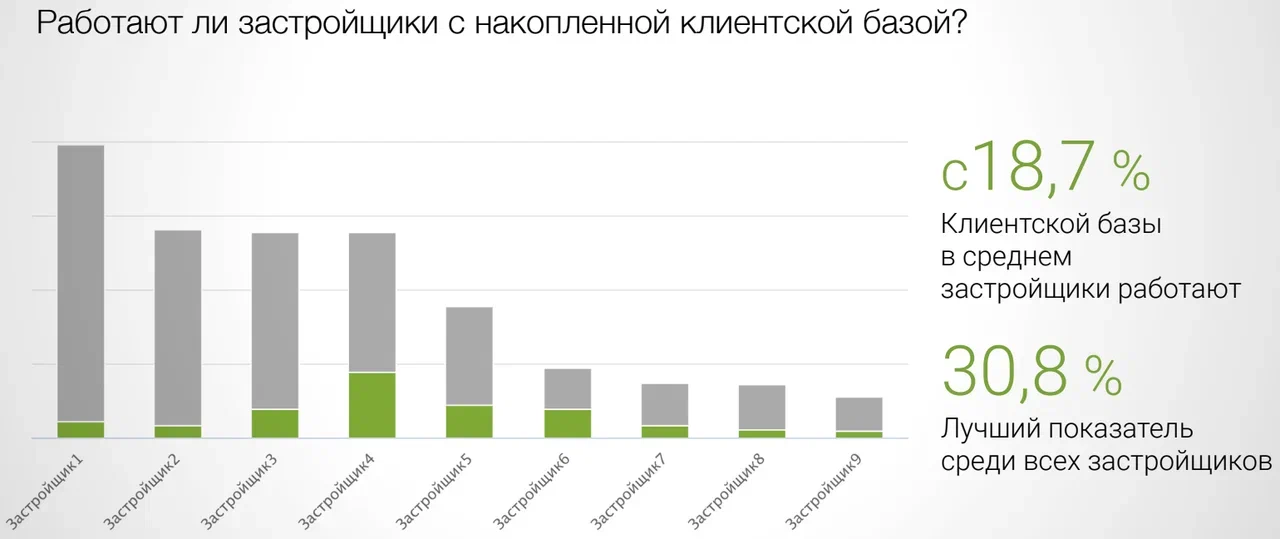

Еще одна метрика, которая позволяет судить о том, как застройщики работают со своей клиентской базой. Серый столбик — это 100% клиентской базы и объем каждого из девяти анонимных застройщиков. По объему клиентской базы можно понять соотношение у каждого из них. Зеленым отражен объем клиентской базы, с которой работает застройщик, менеджер по продажам или операторы контакт-центра. Более того, здесь учтена метрика возврата, то есть ретаргетинга обратно в воронку и дальнейшая активация.

Застройщики действительно работают лишь с 20% клиентской базы. Лучший показатель на рынке — 31%. Но в кризисное время не стоит так относиться к клиентам, нужно изучать их потребности. На Западе, например, средняя доля составляет около 60%. Больше половины клиентской базы всегда охвачено какой-то деятельностью, опирающейся на данные.

Как изменилось поведение иностранного сегмента клиентов

В 2022 году этот сегмент составил всего 0.53% от общего объема. Но аудитория насчитывает десятки тысяч клиентов. С ней нужно работать несмотря на конъюнктуру рынка, которая сейчас существует.

Стоит обратить внимание на пару стран и то, как сильно они меняются. Первый сегмент — светло-зеленый. Процент клиентов, обратившихся из США, снизился в два раза, а из Украины — практически до нуля. Несмотря на сложившуюся ситуацию, доля иностранных клиентов, обращающихся к застройщикам по поводу приобретения недвижимости, выросла на 30% по отношению к прошлому году. Возможно, на это повлиял VPN. Однако, мы все равно рекомендуем девелоперам изучить портфель клиентов и продумать стратегию для зарубежной аудитории.

Глубинные метрики воронки продаж: сделки, квартиры

В сквозных воронках важно видеть и отделять кладовки и машино-места друг от друга, чтобы понимать, как работают дополнительные продажи. Все методики оценки эффективности рекламы говорят о том, что нужно следить и за совокупным доходом от клиентов. Тем не менее метрика спроса на рынке будет коррелировать именно со сделками квартир.

Благодаря этим данным застройщики могут видеть, как именно кризисная ситуация влияет на рынок и сверяться со своими показателями. Например, после начала СВО случился 20% спад, а за четыре недели до и столько же после момента объявления о частичной мобилизации количество сделок упало еще на четверть.

Инерция рынка — еще один важный фактор. Он выражен в лаге от момента начала кризисных ситуаций до момента серьезного падения. В нашем случае 24 февраля показало, что лаг составляет практически сорок дней. Все это время рынок не знал, что делать и как реагировать.

Первое — не надо паниковать. Второе — тот, кто ориентируется на реальные данные и оперативно реагирует на новые вводные, получает конкурентное преимущество. Поэтому мы рекомендуем застройщикам внедрять культуру данных в бизнес-процессы.

Приведем срез по разным классам, потому что есть разница в том, как ведет себя рынок по продажам. Мы видим, что комфорт и эконом-класс просел, когда начал падать весь рынок. При этом он быстрее всех восстановился и практически вернулся к тому, что было до 24 февраля. Из-за частичной мобилизации показатель начал колебаться. Но есть тренд, который дает надежду на то, что все вернется в норму.

Недвижимость — это продукт, в который принято инвестировать даже в кризисное время, потому что жилье надежнее, чем «бумажки». Многим россиянам 90-е дали понимание того, что деньги могут исчезнуть. У бизнес- и премиум-классов нет такой стрессоустойчивости, как у комфорт- и эконом-классов. Бизнес показал падение больше чем в два раза, и пока не восстанавливается.

Еще один всплеск в премиум и sky-класcе произошел в конце марта – начале апреля, который выразился в шестикратном росте количества сделок. Март-апрель — это определенная сезонность у данного класса. Мы считаем, что такая тенденция связана с налоговыми и дивидендными циклами — например, когда предприниматели хотят изменить свой инвестиционный портфель.

Как менялась доля рекламных касаний по рынку

Многие застройщики в кризисное время стали сокращать бюджеты. Причем не на 5-10%, а на 40-60%. Это отразилось на соотношении рекламных касаний. Если спрос есть, он так или иначе куда-то придет.

Смещение рекламных касаний с 70 до 50% говорит о том, что несмотря на снижение бюджета соотношение касаний, которые совершают люди, сместилось в сторону органики. Если доля рекламных касаний меньше, значит, бренд застройщика сильный, предложение проработано, и с SEO все в порядке. Это самый cost-эффективный способ получить лояльную аудиторию и работать с ней без рекламы.

В целом показатель по рынку недвижимости составляет 60-70%. Если полностью отключить рекламу, то можно ожидать падения количества сделок как минимум наполовину.

Как обращения распределялись по каналам

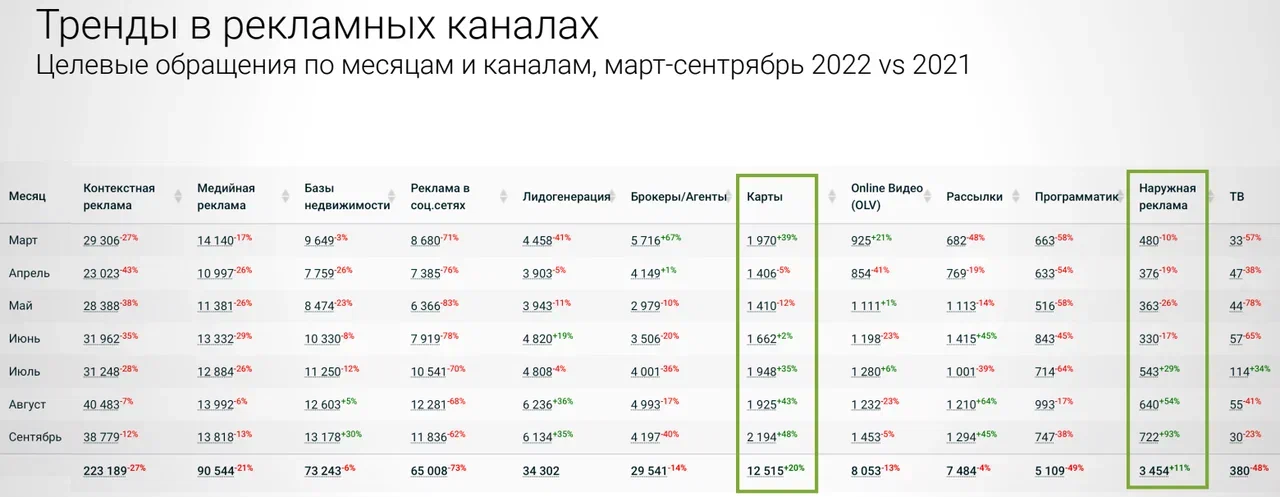

В кризис практически все упало. Но есть каналы, которые не просели. За этими аномалиями нужно следить и уметь с ними работать. Когда Google перестал принимать платежи на свой рекламный аккаунт, рынок потерял практически половину, на ту самую долю рекламного бюджета, которую составляли «Яндекс» и Google.

На месяц ее лишились все застройщики. Месяц за месяцем ситуация потихоньку выправлялась, девелоперы научились с этим жить. Потеря 40% доли от Google выправляется до 12%. Несмотря на уход двух гигантов-игроков рынок справился и восстановил свою долю в контекстной рекламе за счет одной компании.

К вопросу лидогенерации нельзя подходить как к чему-то однозначному. Нужно разбираться, с какого канала есть сделки, а с какого нет. Зачастую это определяет не площадка и не лидогенерирующий подрядчик, а аккаунт-менеджер, который работает в этом лидогенераторе.

Общий объем целевых лидов не изменился по сравнению с 2021 годом. Два канала, которые выросли несмотря на кризисное время, — это карты и наружная реклама. То есть, застройщики возвращаются к классическим методам. Мы видим рост по звонкам, особенно в последние три месяца.

Что было с рекламой в социальных сетях

Главное событие — это уход Instagram и Facebook*. Однако застройщики в панике стали заранее отключать рекламу в соцсетях. Еще до официальных заявлений показатель колебался где-то на дне. Сегодня органическая активность через VPN есть, но она практически нулевая.

Казалось бы, застройщики могут перенаправить бюджеты во «ВКонтакте» и захватить тот же самый объем. Но не все так просто. C Facebook* в начале 2013 года была похожая ситуация — застройщики не знали, как генерировать лиды оттуда.

На рынке российских социальных сетей теперь есть два главных игрока — «ВКонтакте» и МyТarget. Они потихоньку забирают себе часть рынка, которая была у Facebook*. На данный момент они захватили 37,5% от общего объема всех рекламных сетей. МyТarget вырос в два раза, а «ВКонтакте» — в два с половиной.

Но большинство застройщиков не умеют работать с МyТarget и «ВКонтакте». Они не представляют, какие есть форматы, как можно сегментировать аудиторию, какие делать креативы и т.д. Но в этом и заключается турбулентное время: девелоперы выходят из зоны комфорта в поиске новых точек роста.

Куда перешла аудитория из американских соцсетей

Потенциальные покупатели квартир никуда не делись. Мы изучили около 300000 клиентов. Нам нужно было понять, откуда они заходили к застройщикам после ухода американских компаний с нашего рынка.

Мы взяли период «январь-февраль» с Facebook* и посмотрели, какими инструментами пользовались люди тогда. Оказалось, что многие пошли в органику — почти 70% клиентов пришли через бесплатные каналы. Есть переходы в «Яндекс Директ», 4000 клиентов, которые пошли в «ВКонтакте», и совсем немного в МyТarget.

Сегодня застройщикам важно ориентироваться на реальные данные, чтобы правильно реагировать на изменения на рынке недвижимости. Поведение покупателей меняется, санкции ограничивают возможность для продвижения. Из-за нестабильной экономической ситуации девелоперам приходятся сокращать рекламные бюджеты — в среднем на 40-60%.

Качество растет, когда каждому обращению уделяется должное внимание. Падение рынка мотивирует застройщиков — они стали лучше работать с пропущенными звонками. В результате доля пропущенных звонков в июне-августе составила 3-4%. Но затем выросла до 6%.

Точных прогнозов по дальнейшему развитию российского рынка недвижимости в следующем году у нас нет. Но есть данные, на которые застройщики могут опираться при принятии решений о корректировках медиасплита и оптимизации рекламных расходов.

*Организация Meta, а также ее продукты Instagram и Facebook признаны экстремистскими и запрещены на территории РФ