Рынок digital-продвижения девелоперских услуг 2021-2022

AdIndex представляет результаты ежегодного исследования рынка digital-продвижения в категории «Услуги по операциям с недвижимостью». В ходе опроса заказчиков были проанализированы предпочтения в выборе агентств, изучена динамика бюджетов и определена проблематика рынка.

В ходе опроса для рейтинга Digital Index 2021, помимо общерыночных цифр, были получены данные по нескольким отдельным категориям маркетинга: девелопмент и финансовые услуги. В этих сегментах были построены отдельные рейтинги игроков, а также проанализированы предпочтения в выборе инструментов, изучена динамика бюджетов и определена проблематика рынка. Первый отчет посвящен продвижению девелоперских продуктов и услуг. Исследование построено на опросе 90 экспертов из 71 компании, в числе которых AFI Development, Capital Group, City&Malls PFM, Gdesemena.ru, Ikon Development, Ingka Centres, iResidence, Legenda Development, O1 Properties, Polis Group, RBI Group, Savills Country Homes, Sminex, А101, «Абсолют Недвижимость», «Аеон Девелопмент», «Аквилон», «Балтийская строительная компания», «ГАЛС-Девелопмент», «Гранель», «Донстрой», ЛСР, «Новый Мир» (недвижимость), ГК «Основа», ПИК, «ПИК-Брокер», ГК «Пионер», ГК «Самолет», «Эталон Групп» и др. Полный перечень компаний-участников приведен по ссылке.

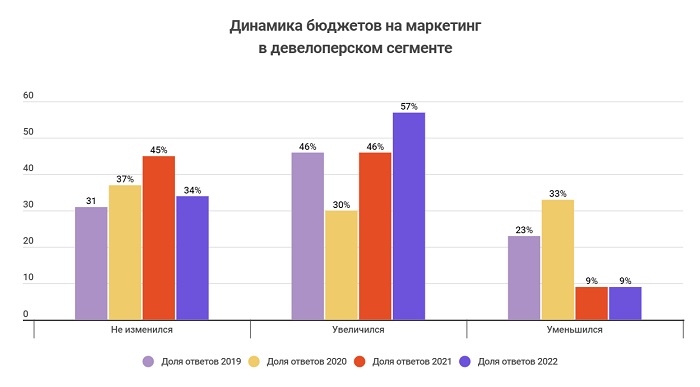

ДИНАМИКА БЮДЖЕТОВ 2021/2022

После кризисного 2020 года маркетинговая активность в отрасли девелопмента начала повышаться. Эксперты из сегмента недвижимости подтвердили продолжающийся рост бюджетов на маркетинг в своих компаниях. В 2021 году об увеличении затрат рассказали 46,4% опрошенных респондентов, на 2022 год ожидается рост инвестиций уже в 56,7% компаний, где работают эксперты. Количество ответов, фиксирующих сокращение бюджетов, после 2020 года резко снизилось, но при анализе бюджетов на будущий год прекратило падать и даже немного (на десятые доли процента) подросло. В итоге уменьшение затрат подтвердили более чем в два с половиной раза меньшее количество участников опроса, чем в 2020 году.

Какие изменения произошли в бюджете на продвижение (маркетинг, включая рекламу) в вашей компании?

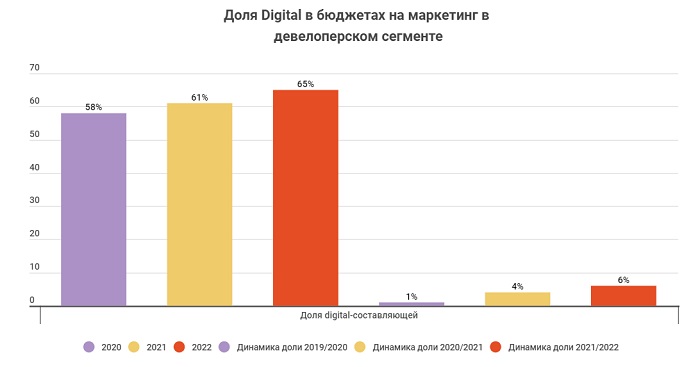

Динамика доли Digital в бюджетах на маркетинг

Занимаемая цифровыми сервисами доля маркетингового бюджета компаний-застройщиков, будучи и так весьма заметной, продолжает увеличиваться. В 2021 году она составила 61,2%, а на следующий, 2022 год должна достигнуть 65,2%. Соответственно, динамика прироста доли тоже набирает обороты. Однако, учитывая очень высокое значение доли затрат на онлайн-инструменты, можно предположить, что инвестиции в цифровые продукты достигли пика и резкого роста в дальнейшем ожидать уже не стоит.

Digital-сплит в категории

Самым популярным инструментом у компаний сегмента недвижимости остается контекстная реклама, занимающая более трети бюджетов на цифровые услуги. На втором месте со значительным отрывом — медиазакупки, на третьем — таргетированная реклама в соцсетях. Заметного роста затрат на отдельные онлайн-сервисы в 2022 году не ожидается, несколько увеличатся бюджеты на закупки медиа, SEO, Web-продакшен, креатив и инфлюенс-маркетинг. Немного уменьшатся вложения в лидогенерацию, SMM/PR/SERM, OLV-performance и нативную рекламу.

Из других услуг, названных точечно (не большинством респондентов), указывались классифайды, mobile-продакшен и продвижение приложений.

ПРОБЛЕМАТИКА РЫНКА

AdIndex собрал и группировал самые частые претензии к подрядчикам со стороны рекламодателей.

Креатив

Основные нарекания в этой категории вызывает слабый менеджмент: респонденты критикуют качество аккаунтинга проектов, затянутый документооборот и юридическое оформление, плохую коммуникацию между менеджерами исполнителя.

Жалуются клиенты и на недостаточную экспертизу: слабые стратегии в контексте и инстаграм, постоянное повторение ошибок, некачественная программа продвижения, и как следствие, плохая эффективность.

Некоторые участники опроса недовольны ценами, особенно прогнозированием расходов для клиента.

SMM/PR/SERM

Здесь клиенты тоже отметили слабый менеджмент: громоздкую организационную структуру, неумение работать без контроля со стороны заказчика, частичное невыполнение поставленных задач и нестабильное качество работы.

Некоторых респондентов огорчила низкая скорость работы и слабый тайм-менеджмент подрядчиков.

Клиентоориентированность иногда тоже не на высоте: заказчики пожаловались на отсутствие инициативы и вовлеченности, плохо организованное взаимодействие с клиентом и безответственность исполнителей.

Цены и способы оплаты: маркетологи отметили высокую стоимость и сложности с договорами о постоплате.

Эффективность и экспертиза: респонденты назвали слабую аналитику, топорные решения, слабые идеи развития, использование фотоконтента.

Нативная реклама

В этом разделе заказчики указывали на безответственность и пассивную позицию представителей агентств.

Инфлюенс-маркетинг

Клиенты оказались недовольны высокой стоимостью и недостаточным количеством каналов и тематик.

Спецпроекты

В этой категории отмечена нечестная конкурентная игра на рынке.

Web-продакшен

Здесь минусами стали те показатели, которые и составляют суть сервиса: дизайн, креатив и технические решения.

Медиазакупки

Заказчики отметили слабую организацию работы и необходимость для клиента постоянно прорабатывать каждый шаг с исполнителями.

Огорчает респондентов иногда встречающееся отсутствие у подрядчиков собственной консолидированной структуры закупок и привлечение сейлз-хаусов. Иногда не на высоте скорость запуска кампаний; кроме того, в результате бывает слишком мало целевых обращений.

Контекстная реклама

Основные претензии в этом сегменте к экспертизе исполнителей: плохая аналитика рекламных кампаний, слабая и редкая оптимизация, низкие общие компетенции.

Критикуют заказчики также качество и объем трафика и отсутствие инициативы со стороны агентств по повышению этих показателей.

Из остальных претензий были названы слабый креатив, необоснованно завышенные цены, плохо налаженная коммуникация и низкая скорость работы.

SEO

Здесь основные претензии касались скорости выполнения задач.

Лидогенерация

В этом сервисе отмечены слишком высокие цены.

Таргетированная реклама в соцсетях

Основные недостатки в этой категории, по мнению клиентов, заключаются в слабой экспертизе (как в аналитике, так и в технической части), низкой клиентоориентированности и вовлеченности менеджеров, плохо налаженных коммуникациях, недостаточно проработанном дизайне креативов и отсутствии контроля за выполнением задач.

РЕЙТИНГИ АГЕНТСТВ ПО ПРОДВИЖЕНИЮ ОБЪЕКТОВ НЕДВИЖИМОСТИ

Рейтинги игроков в категориях были составлены в трех объединенных сегментах.

Суммировались ответы респондентов, которые они дали в пяти сегментах: креатив и стратегия, спецпроекты и нестандартные кампании, digital- и mobile-продакшен.

Здесь оценивалось все, что касается продвижения в медиа: SMM/PR/SERM, инфлюенс-маркетинг, медийная реклама (закупки баннеров и OLV), нативная реклама.

В этом разделе собраны оценки следующих сервисов: контекстная реклама, реклама с оплатой по CPA/CPI-модели, OLV-Performance, таргетированная реклама в соцсетях.

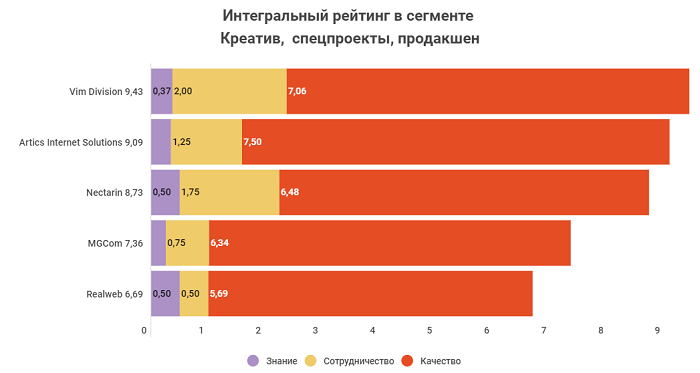

КРЕАТИВ,

СПЕЦПРОЕКТЫ, ПРОДАКШЕН

Лидеры рейтинга знания: Realweb, Nectarin, Vim Division, Artics Internet Solutions. Поделившие первое место Realweb и Nectarin набрали по 32,8%, на втором месте с существенным отрывом — Vim Division (24,1%), замыкает тройку лидеров набравшее почти такую же долю знания (22,4%) агентство Artics Internet Solutions. Более 10% набрали агентства MGCom, CreativePeople, OMD Resolution, Digital Twiga, Traffic Isobar и Arrow Media.

Лидеры

рейтинга сотрудничества: Vim Division, Nectarin,

Artics Internet Solutions.

Лидер рейтинга Vim Division добился доли сотрудничества 21,1%, у немного

отставшего Nectarin 18,4%, на третьем месте — Artics Internet Solutions с

13,2%. Свыше 10% набрало еще лишь одно агентство — OMD Resolution

(10,5%).

Лидеры

рейтинга качества: Artics Internet Solutions, Vim

Division, Nectarin.

Наивысшую оценку по 10-балльной шкале получила компания Artics Internet

Solutions, завоевав 9,6 балла. Оценка «серебряного» призера Vim Division тоже

достаточно высока — 9 баллов. «Бронза» у Nectarin с 8,25 баллами. Кроме

них, достаточные для вхождения в рейтинг качества оценки набрали MGCom (8,1) и

Realweb (7,2 балла).

Интегральный рейтинг, учитывающий все три показателя

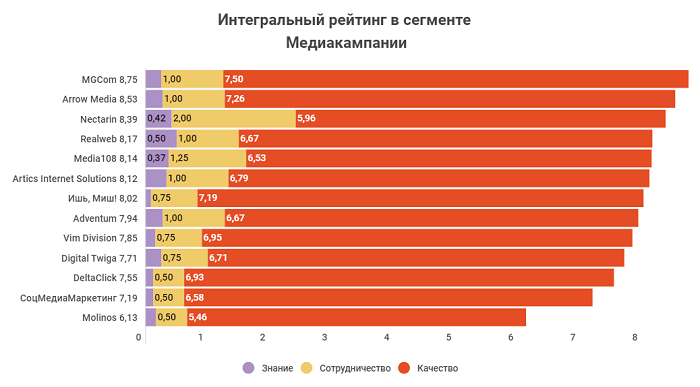

МЕДИАКАМПАНИИ

Лидеры рейтинга знания: Realweb, Nectarin, Media108.

У чемпиона Realweb доля знания достигла 40%, за ним следует Nectarin с 33,9% и Media108 (29,2%).

Лидер рейтинга сотрудничества: Nectarin

Победитель рейтинга Nectarin продемонстрировал долю сотрудничества 21,05%, на втором месте — Media108 с 13,2%. Третье место с долей 10,5% поделили между собой сразу пять компаний: Adventum, Arrow Media, Artics Internet Solutions, MGCom.

Лидеры рейтинга качества: MGCom, Arrow Media, «Ишь, Миш!»

На первом месте MGCom с 9,5 балла из 10 возможных, у Arrow Media 9,2, у «Ишь, Миш!» 9,1 балла. Примечательно, что в этой объединенной категории достаточные для внесения в рейтинг оценки набрали сразу 13 агентств: кроме трех лидеров, это Vim Division, DeltaClick (Deltaplan), Artics Internet Solutions, Digital Twiga, Adventum, Realweb, «СоцМедиаМаркетинг», Media108, Nectarin и Molinos.

Интегральный рейтинг

PERFORMANCE-РЕКЛАМА

Лидеры рейтинга знания: Nectarin, Realweb, Media108, Arrow Media.

Поделившие первое место Nectarin и Realweb достигли доли знания 39,7%. У Media108 35,3%, у Arrow Media — 30,9%.

Лидеры рейтинга сотрудничества: Nectarin, Vim Division, iConText, Media108.

Здесь золото у Nectarin с 21,0%, серебро поделили Vim Division и iConText (по 13,2%), бронза досталась Media108 (11,3%).

Лидеры рейтинга качества: Arrow Media, Vim Division, Digital Twiga.

Лидирующая компания Arrow Media получила оценку 9,28 балла, на втором месте Vim Division, отставшая на сотые доли балла (9,26), на третьем — Digital Twiga с 9,25 балла.

Интегральный рейтинг

Предыдущие выпуски: