CPA-рынок глазами заказчиков: партнерские сети, результативность, нарушения

AdIndex подготовил обзор рынка СРА-сетей в сегменте e-commerce

CPA (Cost Per Action, цена за действие) — модель оплаты интернет-рекламы, при которой оплачиваются только определенные действия пользователей (регистрация, покупка, звонок, установка приложения, переход по ссылке и т. д.) на сайте рекламодателя. CPA-модель является одним из самых экономически эффективных вариантов оплаты рекламы, поскольку рекламодатель платит не за показы или клики, эффективность которых сложно измерить, а за конкретных потребителей, подтвердивших интерес к продукту целевыми действиями.

На российском рынке на текущий момент представлено большое количество сетей и платформ, предоставляющих доступ к работе по модели CPA. Регулярные исследования AdIndex показывают возрастающий спрос на этот сервис со стороны заказчиков.

Вместе с интересом растет потребность в большей прозрачности сегмента, в получении достоверных данных, позволяющих ориентироваться на рынке CPA-сетей, подбирать наиболее качественные и надежные партнерские программы.

Одним из наиболее сформированных сегментов пользователей услуг СРА-сетей является электронная коммерция, поэтому изучение рынка было начато именно с него. Были опрошены 88 экспертов из 85 компаний — как прямых рекламодателей, так и агентств, действующих в интересах своих клиентов. К опросу приглашались респонденты, выразившие согласие на дополнительное анкетирование в рамках других исследований AdIndex (Technology Index 2018, Digital Index 2018). С полным списком опрошенных заказчиков можно ознакомиться по ссылке.Анкетирование, проведенное в ноябре 2018 года, включало вопросы по проблематике сегмента, эффективности работы с разными сетями, их доле в получаемой прибыли, качественной оценке ключевых игроков и т. д.

ОСНОВНЫЕ РЕЗУЛЬТАТЫ ИССЛЕДОВАНИЯ

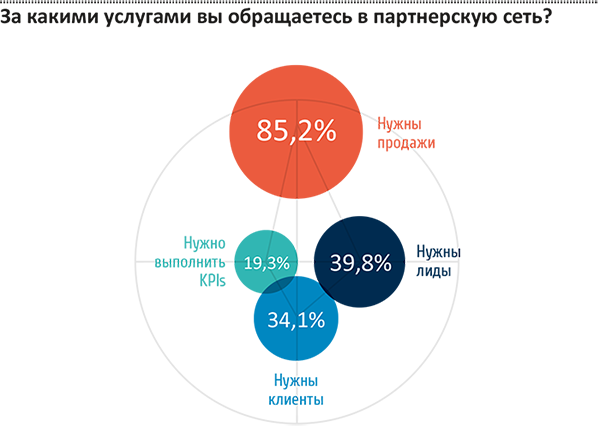

УСЛУГИ ПАРТНЕРСКИХ СЕТЕЙ

Большинство компаний привлекают партнерские сети для увеличения продаж (85,2%); вторым по популярности ответом (39,8%) стал рост числа лидов (целевых действий). Следом, с небольшим отставанием (34,1%), было названо привлечение клиентов. Реже всего (в 19,3% случаев) респонденты используют партнерские сети для выполнения поставленных KPI.

Среди других ответов встречались: привлечение новых клиентов, рост трафика и числа установок мобильных приложений. Было отмечено также, что, хотя изначально партнерские сети воспринимались как самостоятельные источники трафика и заказов, после смены ориентира сетей в сторону купонников и кэшбекеров они стали хорошим инструментом конверсии, а также способом увеличения средней суммы заказа.

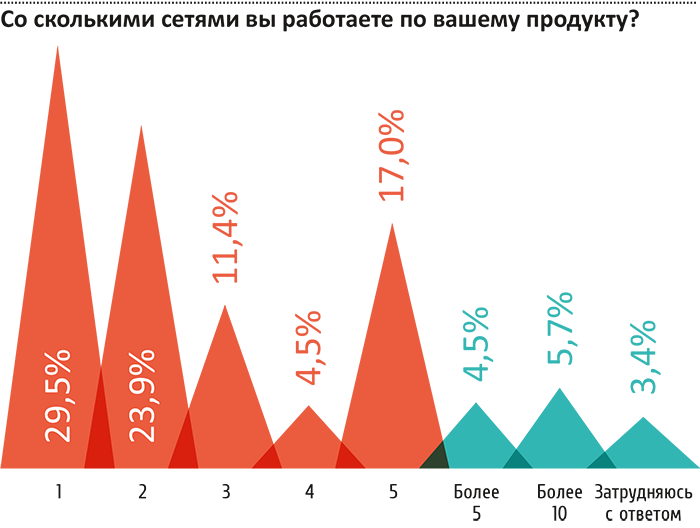

КОЛИЧЕСТВО ПАРТНЕРСКИХ СЕТЕЙ

Почти треть опрошенных пользуются услугами одной сети (29,5%), чуть меньше (23,9%) — работают с двумя платформами, а к привлечению трех сетей прибегали 11,4% опрошенных. 17% респондентов отметили, что сотрудничают с пятью сетями. Лишь 4,5% используют четыре сети, и столько же (4,5%) — больше пяти.

Сотрудничают более чем с 10 компаниями 5,7% респондентов. 3,4% не смогли определиться с точным количеством. Один эксперт указал, что использует более 10 рабочих сетей, каждой из которых доступен оффер (предложение). Однако, по мнению эксперта, не все они генерируют продажи.

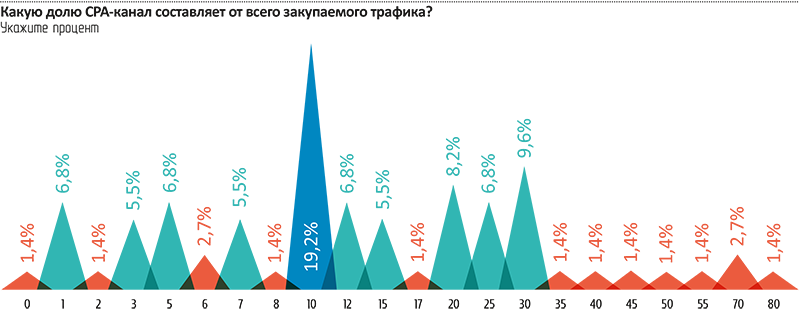

ДОЛЯ СРА-КАНАЛА

Средняя доля СРА-канала от всего закупаемого трафика составляет 17,4%. Самый распространенный ответ — 10%, его указали 19% экспертов.

Эксперты отмечали, что им приходится идти на сокращение доли СРА-канала из-за фрода. Некоторым хотелось бы увеличить имеющуюся долю, но они ограничены тем, что не растут сами СРА-сети.

САМАЯ РЕЗУЛЬТАТИВНАЯ СЕТЬ

По мнению большинства опрошенных (68,2%) лидером по генерации продаж в сегменте e-commerce является платформа Admitad. Второе место заняла CityAds (3,4%), третье разделили ActionPay, GdeSlon и Leads.Su (по 2,3%). Также респонденты называли CPAExchange, Teleport CPA hub, Rocket10, Otclick, Mixmarket (1,1%).

ДОЛЯ СЕТЕЙ

Респондентам было предложено указать долю каждой из названных сетей за период с 1 октября 2017 г. по 30 сентября 2018 г. Самую большую долю в сегменте e-commerce, по результатам опроса, занимает платформа Admitad — ее средний показатель достиг 71,8%. На втором месте — CityAds (11,2%). Третье место у ActionPay со средней долей в 6,39%.

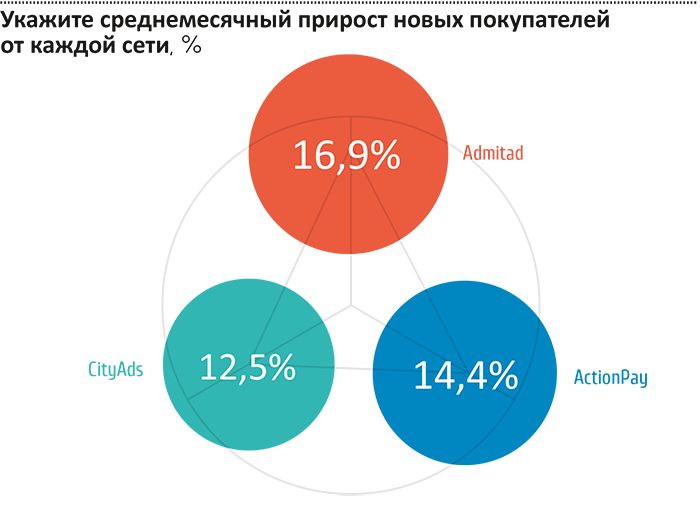

ЕЖЕМЕСЯЧНЫЙ ПРИРОСТ

Самое большое увеличение числа покупок наблюдается у Admitad — средний показатель здесь достигает 16,9%. Второе место у ActionPay со средним приростом 14,4%. Тройку замыкает CityAds: ее использование приносит 12,5%-ный рост продаж в среднем. Нужно отметить, что среди пользователей всех трех сетей были респонденты, которые отмечали отсутствие роста продаж в них.

В одном случае отмечалось, что площадки не в состоянии влиять на процент «новичков», так как у них нет мэтчинга трафика с CRM-системой компании.

СРОКИ СОТРУДНИЧЕСТВА

Дольше всего компании работают с сетью Admitad, средняя продолжительность партнерской программы с которой составляет два с половиной года (30 месяцев). При этом самый распространенный ответ для Admitad — 2 года (13%). Услугами ActionPay пользуются в среднем в течение двух лет. Всего на месяц по времени сотрудничества отстала сеть CityAds — ее в среднем привлекают на год и 11 месяцев.

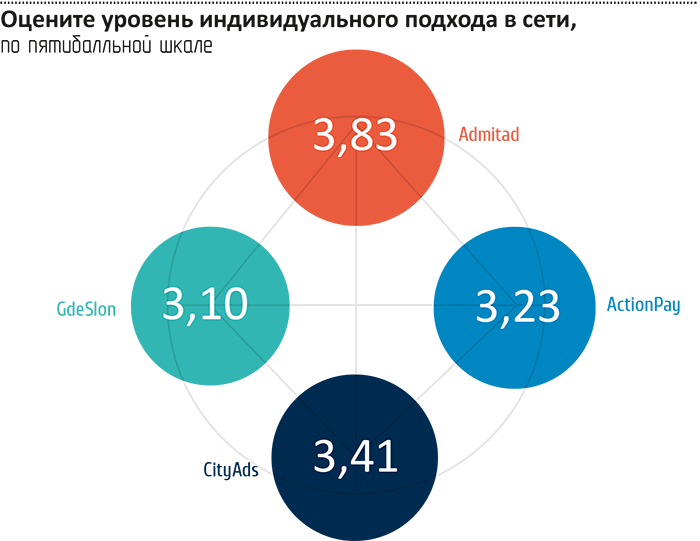

ИНДИВИДУАЛЬНОСТЬ ПОДХОДА

Экспертов попросили оценить качество клиентского сервиса в названных сетях. Самую высокую оценку в части индивидуального подхода к задачам клиента получила Admitad (3,83 балла по пятибалльной шкале), при этом большинство опрошенных (40%) поставили высочайшую оценку.

На второй строчке — CityAds (3,41). Здесь доля высшего балла 23%. Третье место заняла ActionPay (3,23), где пятерок всего 10%, а максимальная доля — у «тройки». 38% респондентов именно так оценили индивидуальность подхода в сети. В этом показателе оказалось достаточно оценок еще для одной сети — GdeSlon. Правда, и ее оценки невысоки — 3,1 балла.

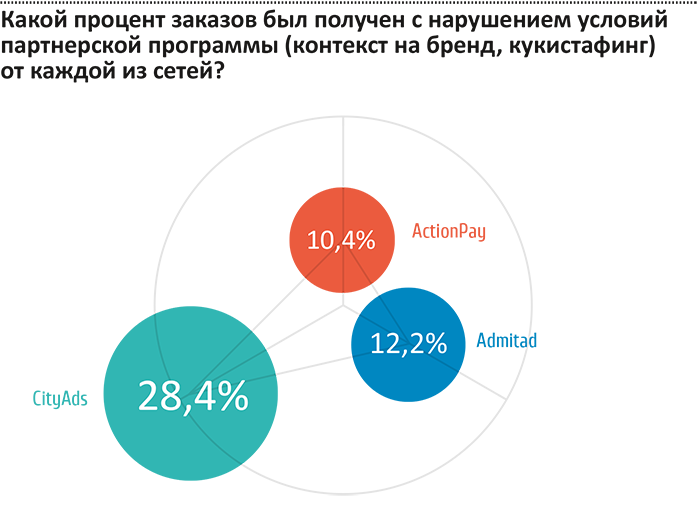

ПРОЦЕНТ НАРУШЕНИЙ

Наибольший процент заказов, полученных с нарушениями условий (контекст на бренд, кукистафинг), был зафиксирован в CityAds (в среднем 28,4%). Не обходится без проблем и в Admitad, где средний показатель негативных откликов — 12,2%. Меньше всего заказов с нарушениями у ActionPay — 10,4%.

У некоторых респондентов ответ на вопрос вызвал затруднения, поскольку после отключения вебмастеров процент нарушений резко сокращается, а пойманные на мошенничестве не получают выплат. Было отмечено, что процент нарушений варьируется от месяца к месяцу, а некоторые респонденты вовсе не сталкивались с подобного рода проблемами, в качестве решения которых называли двойной фрод-контроль.

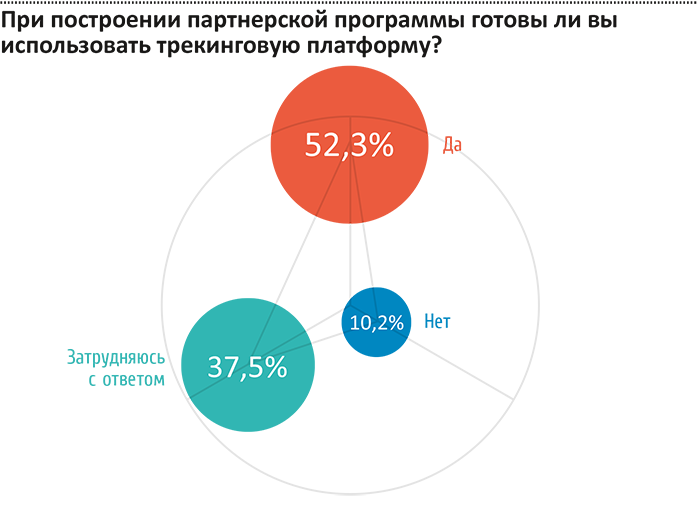

ТРЕКИНГОВЫЕ ПЛАТФОРМЫ

На данный момент 76,1% экспертов не пользуются трекинговыми платформами. Но больше половины опрошенных (52,3%) отметили, что готовы использовать трекинговую платформу при построении партнерской программы в будущем. Отрицательный ответ дали 10,2%.

Самая распространенная платформа из названных среди тех, кто уже сейчас работает с готовыми трекинговыми решениями, — Affise. В своих ответах ее указала треть респондентов.

ОСНОВНЫЕ ВЫВОДЫ

— Большинство компаний привлекают партнерские сети для увеличения

продаж.

— Средняя доля СРА-канала от всего закупаемого трафика составляет

17,4%.

— Самой распространенной, результативной и качественной сетью в сегменте

e-commerce в рамках задействованной панели стала Admitad.

— Наименьший процент заказов с нарушениями — у ActionPay.

— Трекинговые платформы пока не востребованы в сегменте, но у этих технологий

есть заметные перспективы.